|

ELEMZÉS: ARANYPIACI ELŐÍTÉLETEK

tipp: frissebb tartalomért keressen rá a conclude.hu keresőjében az aranypiac kulcsszóra

Összefoglalás

Az arany piacával kapcsolatban a legtöbb befektetőben élnek bizonyos előítéletek. Ezen mítoszok és előítéletek eddigi legteljesebb magyar nyelvű összefoglalását adjuk most közre, melynek forrásául az Erste Research Group tanulmányát használtuk fel. A tanulmány részletből kiemelnénk néhány gondolatot:

• Az arany a jelenlegi 1000 dollár/uncia szinten sem tekinthető túlárazottnak.

• Az arany nemcsak a dollár alapú pénzpiaci eszközök alternatívája, hanem más devizában jegyzett befektetési eszközökkel szemben is jó eredményeket tud felmutatni.

• Bár az aranybefektetés nem fizet kamatot, az aranynak mint befektetési eszköznek az értéknövekedése kompenzálja ezt a tulajdonságát.

• Az arany kevésbé volatilis befektetési eszköz, mint a részvénybefektetések ill. árupiaci befektetések zöme.

• Az arany a gazdaságtörténet deflációs időszakaiban értékálló befektetésnek bizonyult.

• A modern társadalomban is van kereslet az aranyra mint befektetési eszközre, ékszeralapanyagra és az ipari felhasználás céljára.

Kulcsszavak:

arany, aranyár, arany árfolyam, aranykínálat, ipari arany, infláció, fogyasztói kosár, defláció, befektetési arany, arany befektetés,

Mítosz és valóság

Az arannyal kapcsolatban számos mítosz kering a befektetői körökben. Ezek a hiedelmek sok esetben tévesek és félrevezetik a döntéshozókat. Ebben a fejezetben a hét legfontosabb mítoszt vesszük sorra és cáfoljuk azokat.

1. Mítosz: Az arany túl drága

Az arany árának vizsgálata során sok elemző arra a megállapításra jut, hogy az arany túlértékelt, vagyis drága. Ilyen esetben a piacra történő belépés nem optimális. A sárga fém átlagára azonban hosszabb időszakot vizsgálva nem emelkedett olyan gyorsan, mint a fogyasztói kosár többi eleme, azaz az arany drágulása az ezredfordulóig elmaradt az inflációtól. A 2000-ben kezdődött emelkedés, így nem jelent túlértékelést, hanem az arany egyensúlyi ár felé mozdulása érhető tetten az adatokban. Ahhoz, hogy az 1980-ban regisztrált legmagasabb reálárat elérje, unciánként 2300 dollárra kellene drágulnia. A 2008-as évben az olaj áttörte minden idők legmagasabb reálárát, az elemzők véleménye szerint az aranynál is hasonló tendencia várható.

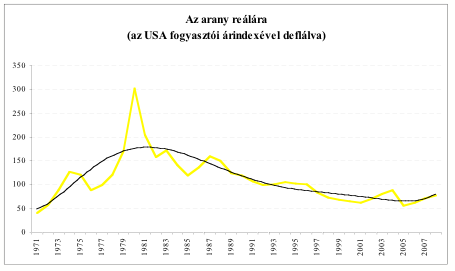

Az arany reálára (az USA fogyasztói árindexével deflálva)

FORRÁS: KITCO, FED

A nominális árak historikus összehasonlításának nincs igazi információtartalma. Jó példa erre, hogy amikor az arany unciájáért 850 dollárt kellett fizetni 1979 végén, 1980-ban, akkor egy átlagos amerikai háztartás éves jövedelme 17.000 dollárt tett ki. Ha ma egy négytagú család évi összjövedelme ennyi, akkor a háztartás tagjai a szegénységi küszöb alatt vannak. Az aranynál, mint ahogy a többi befektetési eszköznél is, fontos kiszűrnünk az infláció torzító hatását, mielőtt az árak szintjéről véleményt mondanánk.

Az arany reálára az ezredfordulóig folyamatosan csökkent, majd ahogy ez az illesztett polinomon is látszik a trend lassan megfordult. Ennek oka elsősorban a keresleti kínálati viszonyokban rejlik, de a pénzügyi krízis kitörése, a bankokba, pénzügyi közvetítőkbe vetett bizalom megrendülése is felfelé hajtotta az árakat.

2. Mítosz: az arany csak a dollárbefektetők számára érdekes

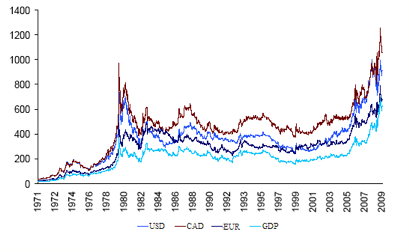

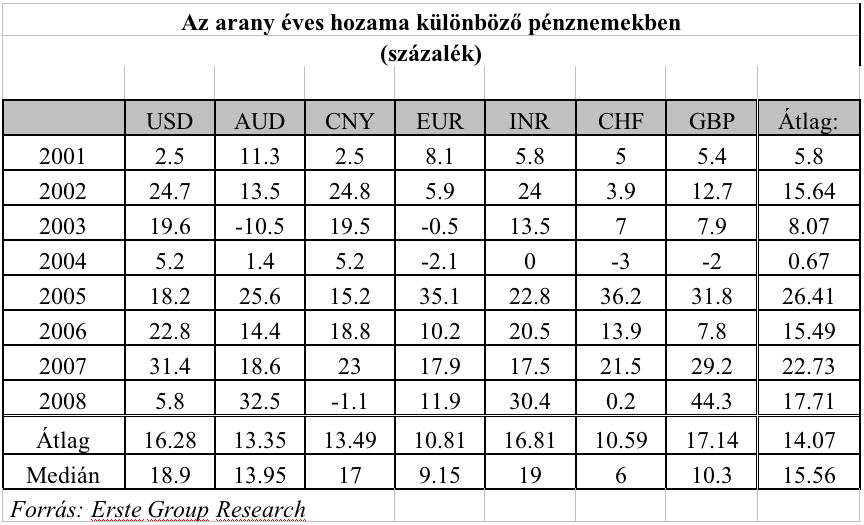

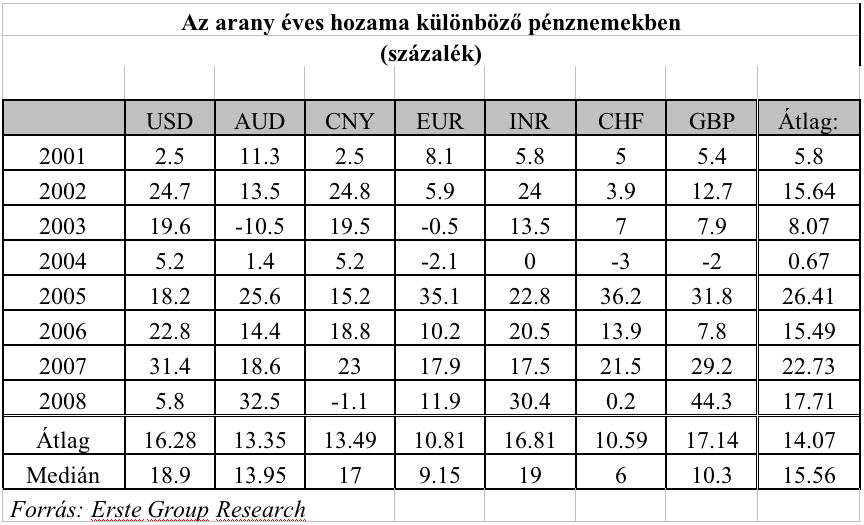

A mítosz könnyen cáfolható az alábbi ábrával. Az arany átlagos éves hozama az utóbbi évtizedben dollárban 10,8, euróban 9,5, angol fontban pedig 6,5 százalék.

Az arany árának alakulása USD-ben, CAD-ban,Euroban és GBP-ben 1970-től Forrás: Erste Group Research

A rövidebb távú trend azt mutatja, hogy jelenleg az arany valamennyi fontosabb devizával szemben felértékelődik. Valószínűtlennek látszik, hogy a tendencia a közeljövőben megváltozna.

A devizakosár és az arany egymáshoz viszonyított aránya Forrás: Erste Group Research

A fenti ábra azt hasonlítja össze, hogy ha 2000. Január elsején a pénzünket aranyba fektettük volna, akkor az hogy viszonyulna ahhoz a befektetéshez, ha szintén 2000. Január elsején a pénzünket 6 felé osztva egyenlő arányban fektettünk volna USD-be, Ausztrál dollárba, Jüanba, svájci frankba, Indiai rúpiába és Angol fontba. Az ábrából kiolvasható, hogy a devizakosár befektetés 2009. Január elseján már csak 35%-nyi értéket képviselt volna az aranybefektetéssel szemben.

3. Mítosz: az aranyra nem fizetnek kamatot

Nos, ez a felvetés valóban igaz, azonban a kamatfizetés elmaradását túlkompenzálja az arany értékállósága, vagyis az, hogy az arany jellemzően megtartja vásárlóerejét. Az amerikai jegybank szerepét betöltő FED 1913-as megalapítása óta a dollár elvesztette a vásárlóerejének 95 százalékát, eközben pedig az arany ára 50 szeresére emelkedett. Az amerikai fizetőeszköz vásárlóerejének a csökkenése összefügg az aranystandard felbomlásával.

4. Mítosz: az arany ára volatilis és jellemzően spekulációk mozgatják

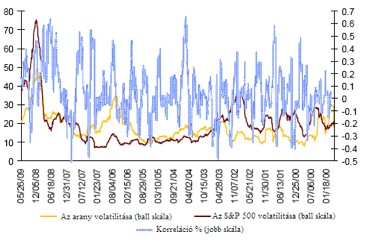

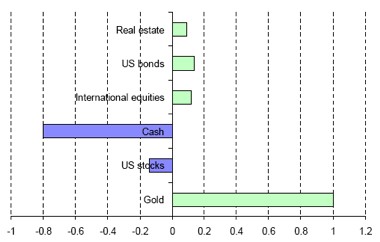

Empirikusan bizonyítható, hogy akár hosszabb távon, akár rövidebb időhorizonton az arany árfolyamának volatilitása alacsonyabb, mint a részvényeké: az elmúlt tíz esztendő idősorát vizsgálva a Dow Jones index volatilitása 16 százalékot tett ki, míg az aranyár esetében a mutató mindössze 12 százalékon áll. Egy tanulmány szerint arany és az S&P 500 közötti korreláció -0,15 volt 1990-től napjainkig. Az arany volatilitása lényegesen alacsonyabb, mint az olajé, a többi nemesfémé, a GSCI termékpiaci indexé, vagy a legtöbb részvényé az elmúlt húsz évben.

Collin Lawrence tanulmánya szerint az arany nulla, vagy gyenge negatív korrelációt mutat a többi eszközzel. A korreláció az elmúlt tíz évben átlagosan mindössze 0,049 % volt. A volatilitások 60 napos mozgóátlaga 17-et tett ki, miközben az S&P 500 index átlagos volatilitása elérte a 19,4 százalékot. További fontos megfigyelés, hogy nincs szignifikáns kapcsolat a főbb makroökonómiai változók (ipari termelés, GDP) és az arany árfolyama között.

Az arany ezen tulajdonságai mögött a likviditási, a hitelkockázat teljes hiánya húzódik meg, illetve az, hogy a piaci kockázat is lényegesen alacsonyabb, mint a többi eszköz esetén. A részvényekkel és a kötvényekkel szemben az arany nem testesít meg sem hitelviszonyt, sem résztulajdont, így az aranyár belső értékének a szintjére eshet maximum vissza, ami egyenlő az aggregált termelési költséggel.

Az arany és az S&P 500 index volatilitása, a két mutató közötti korreláció erőssége

Forrás: Erste Group Research

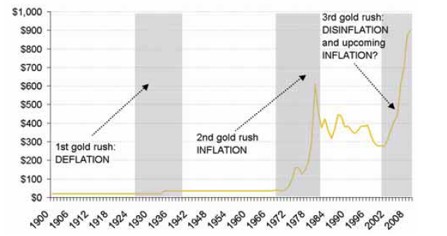

5. Mítosz: Deflációs időszakokban az arany nem jó befektetés

Többé-kevésbé köztudott manapság, hogy az aranyban történő megtakarítások igen jól védik a befektetők vagyonát a pénzromlás ellen. A befektetők a vagyonuk vásárlóerejének megtartása céljából tartják portfoliójuk kisebb-nagyobb hányadát aranyban. Azonban az arany árfolyamának alakulása deflációs időszakokban kevésbé közismert. Habár annak idején az aranystandard rendszere még működött, az egyetlen releváns referencia-időszak a nagy gazdasági világválság 5 éve. 1934-ben az ipari termelés 50 százalékkal esett vissza, a munkanélküliségi ráta pedig elérte a 30 százalékot. A kormányok világszerte növelték a kiadásaikat és igyekeztek megállítani az árak esését. A nyugati devizákat eközben folyamatosan leértékelték. Bár a mai szituáció természetesen nem hasonlítható össze a 75 évvel korábbival, az arany árának változása mégis tanulságos lehet a mai korban is.

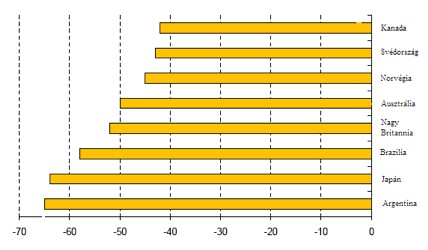

A világ főbb devizáinak a leértékelődése az arannyal szemben 1929 és 1934 márciusa között

(százalék) Forrás: Erste Group Research

A leértékelés hatására az arany kereslete az egekbe szökött. Amikor 1933-ban az állami aranykészletek a minimális megkövetelt szintre csökkentek Rooswelt elnök elrendelte a háztartások birtokában lévő arany kisajátítását (elkobzását). Ezzel egyidejűleg az aranykitermelő vállalatok részvényei iránti kereslet megugrott és a papírok árfolyama folyamatosan emelkedett. Az ebben az időben legnagyobb aranykitermelő, a Homestake Mining papírjainak árfolyama például az 1929-es 75 dolláros szintről 1935 végére 500 dollárra emelkedett, emellett pedig 130 dolláros osztalékot fizetett a cég részvényenként. A legnagyobb emelkedés azonban a defláció után következett be, amikor az fogyasztói árindex hirtelen megugrott (1932-1935). Az elemzések hasonló forgatókönyvet valószínűsítenek a jelenlegi krízis utáni helyzetre is. Hozzá kell azonban tennünk, hogy az aranyipari részvények tőzsdekrach idején mutatott jó szereplése vélhetően az arany fix árfolyamának volt köszönhető, mivel az bányavállalatok bevétele ezáltal biztosítva volt. A példában szereplő cég mellett az ágazatban működő többi vállalat papírjainak árfolyama szintén emelkedett. A Dome részvényei 1929 és 1936 között csaknem 1,100, a Battlemountain esetén pedig 1,200 százalékos növekedést regisztráltak. Mindössze az arany és az ezüst azok a nemesfémek, amelyeknek fontos monetáris funkciója volt, ezért a két eszköz között szoros kapcsolat mutatható ki. Mivel a válság idején az ezüst árát nem rögzítették nemzetközi egyezmények, ezért következtetéseket vonhatunk le az arany gazdasági válság alatti hipotetikus árfolyampályájára. 1931-ben 1932-ben a részvények átlagosan 42 és 51 százalékkal értékelődtek le, miközben az ezüst árfolyama 8 és 16 százalékkal csökkent ugyan ezen időszak alatt. Az arany nagy valószínűséggel jobban teljesített volna az ezüstnél, mivel az utóbbi kereslete lényegesen jobban függ az ipari kibocsátás alakulásától. A deflációs időszakokban mindazonáltal a pénztartás a legnagyobb hozamot biztosító befektetési forma. Azonban amennyiben a központi bankok expanzív politikát folytatnak, az arany hozama középtávon nagyobb, mint a piaci megtérülés. Véleményünk szerint tehát az arany a deflációs időszakokban is kitűnő befektetési lehetőséget nyújt.

Az arany árfolyama 1900-2009 Forrás: Erste Group Research

6. Mítosz: Az aranynak nincs relevanciája a modern társadalomban

Amennyiben ez az állítás valóban megállná a helyét, a központi bankok már rég felszámolták volna az aranykészleteiket. Az igazság azonban az, hogy a jegybankok, melyek nem írták alá a Központi Bankok Arany Egyezményét (CBGA), nettó aranyvásárlók. Ennek az oka az, hogy az arany az egyetlen olyan fizetőeszköz, ami nem valamely más állam, vagy intézmény kötelezettségét biztosítja csupán, hanem saját belső értékkel bír. Mindezek mellett az arany ipari felhasználása is növekszik (elég csak műholdakra, szél és napenergiai felhasználásra, számítógépiparra, vagy lézertechnológára utalni).

Az aranynak számos olyan tulajdonsága van, amivel a többi termék nem rendelkezik:

• az arany az egyetlen olyan fizetőeszköz, amelynek birtoklása nem csupán valamely más állammal, vagy intézménnyel szembeni követelést testesít meg, hanem saját belső értéke van

• könnyen szállítható

• csaknem megsemmisíthetetlen

• könnyen azonosítható

• könnyen osztható részekre

• nagy értéksűrűség (=magas érték/súly és érték/térfogat arány)

• világszinten elfogadott univerzális fizetőeszköz

7. Mítosz: az arany csupán a krízisidőszak befektetési eszköze

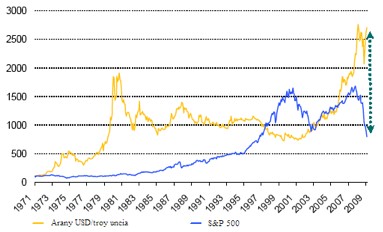

Azok a befektetők joggal tarthatnák ezt a mítoszt megalapozottnak, akik az 1979-es 1980-as rekordszinten nyitották az aranypozíciójukat. A nagyon gyors növekedés azonban csupán három hónapig tartott (1979 végén és 1980 elején). Viszont ezt is érdemes a részvénybefektetésekkel összehasonlítani. Vajon a részvénybefektetésekbe nem lehet beragadni? Dehogynem! A Dow Jones például 1954-ben érte el ismét az 1929-es rekordszintjét, de a Nikkei 225 még most is 20 százalékkal van lemaradva az 1989-es csúcsához képest. A Dow Jones emellett 1971 óta 1400 százalékkal emelkedett, mialatt az arany ára 27 szeresére növekedett.

Az arany és az S&P 500 index alakulása

(1971 = 100) Forrás: Erste Group Research

Az arany további jó tulajdonsága, hogy mivel nem korrelál a többi befektetési formával, csökkenti a portfolió kockázatát. Az arany így mérsékli a hozamok fluktuációját a volatilis időszakokban.

Korreláció az arany és a főbb befektetési formák között Forrás: Erste Group Research

Befektetési aranyrúd és aranyérme adás-vételi árfolyamainkat a percenként frissülő webáruházunkban találja. Ha személyesen, készpénzért szeretne venni, vagy eladni befektetési aranyrudat, érmét, kérjük fáradjon be irodánkba, ahol azonnal tud üzletet kötni. Válogasson több száz féle arany és ezüst modern numizmatikai és ajándék érméink közül a Conclude érmeboltjából! Az érmék többsége készletről, akár bankkártyás fizetéssel a helyszínen is megvehető.

|