Hírlevél feliratkozás

Goldtresor grammárak *

Arany/HUF középárfolyam g

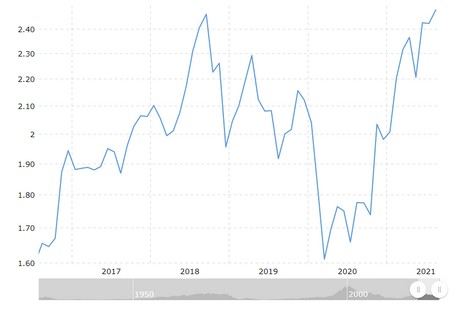

Arany/USD árfolyam oz

Arany/Euró árfolyam oz

Ezüst/Euró árfolyam oz

Arany cikkek

- Befektetési arany

- Arany

- Arany Befektetés

- Aranytömb, aranyrúd, platinatömb öntése Svájcban

- Aranyrúd, befektetési aranyrúd, aranytömb

- Aranytömb

- Aranyérme, befektetési aranyérme

- A befektetési aranyérme árfolyama, prémium értéke

- Londoni aranypiac 1660-2004

- A Loco London aranyszámla története

- A Nemesfém Elszámolóház és arany letéti szolgáltatás Londonban

- Arany befektetési alapok és a fizikai aranypiac. Az SPDR Gold ETF

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Arany rudak és érmék

|

1000 gramm Argor Heraeus ezüstrúd Nettó ár! Secret Deal! Kiemelt ajánlat 2026.03.11-ig! E: 1 022 115 Ft V: 850 492 Ft |

|

100 gramm Münze Österreich aranylapka Secret Deal! Kiemelt ajánlat 2026.03.11-ig! E: 5 828 691 Ft V: 5 413 746 Ft |

|

10 gramm Münze Österreich aranylapka Secret Deal! Kiemelt ajánlat 2026.03.11-ig! E: 613 063 Ft V: 538 632 Ft |

|

400 unciás Good Delivery Standard aranytömb E: 729 519 032 Ft V: 685 631 398 Ft |

|

1000 gramm Münze Österreich aranyrúd E: 57 611 177 Ft V: 54 302 007 Ft |

|

1000 gramm Argor Heraeus aranyrúd E: 57 611 177 Ft V: 54 302 007 Ft |

|

500 gramm Münze Österreich aranyrúd E: 28 856 955 Ft V: 27 123 578 Ft |

|

500 gramm Argor-Heraeus aranyrúd E: 28 856 955 Ft V: 27 123 578 Ft |

|

250 gramm Münze Österreich aranyrúd E: 14 470 058 Ft V: 13 548 076 Ft |

|

250 gramm Argor-Heraeus aranyrúd E: 14 470 058 Ft V: 13 548 076 Ft |

|

100x1 gramm Valcambi AranyTábla E: 6 261 371 Ft V: 5 430 201 Ft |

|

100 gramm Argor Heraeus aranylapka E: 5 912 817 Ft V: 5 413 746 Ft |

|

100 gramm PAMP Lady Fortuna aranylapka Nincs készleten! E: 5 912 817 Ft V: 5 413 746 Ft |

|

100 gramm Valcambi aranylapka Limitált készlet! E: 5 912 817 Ft V: 5 413 746 Ft |

|

50x1 gramm Valcambi AranyTábla E: 3 156 254 Ft V: 2 715 100 Ft |

|

50 gramm Münze Österreich aranylapka Limitált készlet! E: 2 958 452 Ft V: 2 704 130 Ft |

|

50 gramm Argor Heraeus aranylapka Limitált készlet! E: 2 958 452 Ft V: 2 704 130 Ft |

|

50 gramm Valcambi aranylapka Nincs készleten! E: 2 958 452 Ft V: 2 704 130 Ft |

|

10x1/10 uncia Valcambi AranyTábla Nincs készleten! E: 1 967 177 Ft V: 1 688 982 Ft |

|

1 uncia Argor-Heraeus aranylapka Limitált készlet! E: 1 855 029 Ft V: 1 680 452 Ft |

|

1 uncia Valcambi aranylapka Limitált készlet! E: 1 855 029 Ft V: 1 680 452 Ft |

|

20x1 gramm Valcambi AranyTábla Nincs készleten! E: 1 312 467 Ft V: 1 086 040 Ft |

|

20 gramm Münze Österreich aranylapka E: 1 195 754 Ft V: 1 079 458 Ft |

|

20 gramm Argor Heraeus aranylapka E: 1 195 754 Ft V: 1 079 458 Ft |

|

20 gramm Valcambi aranylapka Nincs készleten! E: 1 195 754 Ft V: 1 079 458 Ft |

|

10 gramm Argor Heraeus aranylapka E: 606 807 Ft V: 538 632 Ft |

|

10 gramm Valcambi aranylapka Nincs készleten! E: 606 807 Ft V: 538 632 Ft |

|

5 gramm Münze Österreich aranylapka E: 318 182 Ft V: 268 768 Ft |

|

5 gramm Argor Heraeus aranylapka E: 318 182 Ft V: 268 768 Ft |

|

5 gramm Valcambi aranylapka E: 318 182 Ft V: 268 768 Ft |

|

2 gramm Münze Österreich aranylapka E: 126 779 Ft V: 107 397 Ft |

|

2.5 gramm Valcambi aranylapka E: 158 137 Ft V: 134 247 Ft |

|

2 gramm Argor Heraeus aranylapka E: 126 779 Ft V: 107 397 Ft |

|

Befektetési grammarany .9999 Minimum 100 gramm rendelhető, személyes átvétellel! E: 58 296 Ft V: 53 808 Ft |

|

1 uncia Krugerrand aranyérme 2025-2026 E: 1 879 707 Ft V: 1 688 982 Ft |

|

1 uncia Maple Leaf aranyérme 2025-2026 E: 1 879 707 Ft V: 1 688 982 Ft |

|

1 uncia Ausztrál Kenguru aranyérme 2025 E: 1 879 707 Ft V: 1 688 982 Ft |

|

1 uncia Amerikai Bölény aranyérme 2025 Nincs készleten! E: 1 917 302 Ft V: 1 688 982 Ft |

|

1 uncia Amerikai Aranysas aranyérme 2025 E: 1 917 302 Ft V: 1 688 982 Ft |

|

1 uncia Britannia aranyérme 2025 E: 1 879 707 Ft V: 1 688 982 Ft |

|

30 gramm Kínai Panda aranyérme 2025 Nincs készleten! E: 1 816 462 Ft V: 1 629 060 Ft |

|

1 uncia Bécsi Filharmonikusok aranyérme 2025-2026 E: 1 875 948 Ft V: 1 688 982 Ft |

|

1/2 uncia Bécsi Filharmonikusok aranyérme 2026 E: 965 335 Ft V: 844 491 Ft |

|

1/4 uncia Bécsi Filharmonikusok aranyérme 2026 E: 496 797 Ft V: 422 245 Ft |

|

1/10 uncia Bécsi Filharmonikusok aranyérme 2026 Nincs készleten! E: 204 400 Ft V: 170 604 Ft |

|

1 uncia Bécsi Filharmonikusok aranyérme E: 1 819 246 Ft V: 1 680 452 Ft |

|

1 uncia Ausztrál Kenguru aranyérme Vegyes évjárat E: 1 864 445 Ft V: 1 680 452 Ft |

|

1 uncia Britannia aranyérme Vegyes évjárat E: 1 864 445 Ft V: 1 680 452 Ft |

|

1 uncia Amerikai Aranysas aranyérme Vegyes évjárat E: 1 890 954 Ft V: 1 680 452 Ft |

|

1 uncia Amerikai Bölény aranyérme Nincs készleten! E: 1 864 445 Ft V: 1 680 452 Ft |

|

10 koronás magyar aranyérme E: 294 120 Ft V: 163 679 Ft |

|

20 koronás magyar aranyérme E: 578 492 Ft V: 327 896 Ft |

|

100 koronás magyar aranyérme 1908 Nincs készleten! E: 2 020 070 Ft V: 1 638 944 Ft |

|

Bécsi Filharmonikusok befektetési aranyérme 20 uncia E: 36 437 379 Ft V: 33 779 624 Ft |

|

1 uncia Ló éve 2026 aranyérme E: 1 981 458 Ft V: 1 694 101 Ft |

|

1 uncia Kígyó éve 2025 aranyérme Nincs készleten! E: 1 981 458 Ft V: 1 694 101 Ft |

|

1 uncia Sárkány éve aranyérme 2024 E: 2 294 207 Ft V: 1 688 982 Ft |

|

1/4 uncia Maple Leaf befektetési aranyérme |

|

1/2 uncia Maple Leaf befektetési aranyérme |

|

1 uncia Krugerrand aranyérme E: 1 802 297 Ft V: 1 680 452 Ft |

|

Krugerrand befektetési aranyérme 1/4 uncia |

|

Panda befektetési aranyérme 1 uncia |

|

20 dollár Double Eagle St. Gaudens befektetési aranyérme E: 1 985 970 Ft V: 1 600 938 Ft |

|

20 frankos Napóleon arany-Lajos arany aranyérme E: 355 572 Ft V: 305 747 Ft |

|

20 frankos Helvetia-Vreneli aranyérme Gyönyörű érme, gusztusosan kedvező áron! E: 351 906 Ft V: 305 747 Ft |

|

Brit Sovereign 7.32 gramm befektetési aranyérme E: 441 116 Ft V: 393 476 Ft |

|

20 koronás osztrák aranyérme E: 392 103 Ft V: 321 205 Ft |

|

Babenberger 12.15 gramm befektetési aranyérme E: 746 127 Ft V: 646 441 Ft |

|

100 koronás osztrák aranyérme 1915 E: 1 947 275 Ft V: 1 622 220 Ft |

|

2022 Szkíták Aranya 1/2 unciás befektetési aranyérme Nincs készleten! E: 1 124 485 Ft V: 852 925 Ft |

|

A Vadon Szava: Gímszarvas 1 unciás befektetési aranyérme Nincs készleten! |

|

A Vadon szava: Arany Sas 1 unciás befektetési aranyérme .99999 |

|

4 dukát osztrák befektetési aranyérme E: 860 791 Ft V: 739 648 Ft |

|

1 dukát osztrák befektetési aranyérme E: 215 198 Ft V: 185 855 Ft |

|

A Vadon Szava: Jávorszarvas 1 unciás befektetési aranyérme Nincs készleten! E: 1 963 575 Ft V: 1 671 895 Ft |

|

A Vadon szava: Hiúz 1 unciás befektetési aranyérme Nincs készleten! E: 1 963 575 Ft V: 1 671 895 Ft |

|

A Vadon Szava: Bömbölő Grizzly 1 unciás befektetési aranyérme Nincs készleten! E: 2 079 248 Ft V: 1 706 015 Ft |

|

A Vadon szava: Morgó Puma 1 unciás befektetési aranyérme Nincs készleten! E: 2 198 267 Ft V: 1 706 015 Ft |

|

A Vadon Szava: Üvöltő Farkas 1 unciás befektetési aranyérme Nincs készleten! E: 2 278 675 Ft V: 1 706 042 Ft |

|

1 uncia Egér éve 2008 befektetési aranyérme E: 2 320 627 Ft V: 1 694 101 Ft |

|

Ökör éve 2009 befektetési aranyérme 1 uncia Nincs készleten! E: 2 284 923 Ft V: 1 694 099 Ft |

|

Nyúl éve 2011 befektetési aranyérme 1 uncia E: 2 481 283 Ft V: 1 694 099 Ft |

|

Sárkány éve 2012 befektetési aranyérme 1 uncia E: 2 588 389 Ft V: 1 694 099 Ft |

|

Kígyó éve 2013 befektetési aranyérme 1 uncia E: 2 356 327 Ft V: 1 694 099 Ft |

|

Ló éve 2014 befektetési aranyérme 1 uncia E: 2 142 115 Ft V: 1 694 099 Ft |

|

Ló éve 2014 befektetési aranyérme 1000 g Csak 174 db az egész világon! E: 66 574 916 Ft V: 52 107 986 Ft |

|

Kecske éve 2015 befektetési aranyérme 1 uncia E: 2 070 680 Ft V: 1 694 073 Ft |

|

Majom éve 2016 befektetési aranyérme 1 uncia Nincs készleten! E: 2 088 530 Ft V: 1 694 073 Ft |

|

Kakas éve 2017 befektetési aranyérme 1000 gramm E: 66 574 916 Ft V: 52 107 986 Ft |

|

Kakas éve 2017 befektetési aranyérme 1 uncia E: 2 070 680 Ft V: 1 694 073 Ft |

|

Disznó Éve 2019 befektetési aranyérme 1 uncia E: 2 070 680 Ft V: 1 694 073 Ft |

|

1 uncia Egér éve 2020 befektetési aranyérme Nincs készleten! E: 2 195 670 Ft V: 1 694 101 Ft |

|

1 uncia Ökör éve 2021 befektetési aranyérme Nincs készleten! E: 2 134 976 Ft V: 1 694 101 Ft |

|

Tigris éve 2010 befektetési aranyérme 1 uncia Nincs készleten! E: 2 677 644 Ft V: 1 694 099 Ft |

|

Tigris éve 2022 befektetési aranyérme Utolsó darabok! E: 2 454 509 Ft V: 1 694 101 Ft |

|

1 uncia Nyúl éve 2023 aranyérme Rendkívül limitált darabszám! E: 2 231 372 Ft V: 1 694 101 Ft |

|

1 uncia Bécsi Filharmonikusok ezüstérme különbözeti áfás Bruttó ár! Csak 20-asával rendelhető! E: 39 080 Ft V: 27 846 Ft |

|

1 uncia Ausztrál Kenguru ezüstérme különbözeti áfás Bruttó ár! Csak 25-ösével rendelhető. E: 39 080 Ft V: 27 846 Ft |

|

1 uncia Krugerrand ezüstérme különbözeti áfás Nincs készleten! E: 39 080 Ft V: 27 846 Ft |

|

1 uncia Britannia ezüstérme különbözeti áfás Bruttó ár! Csak 25-ösével rendelhető. E: 39 080 Ft V: 27 846 Ft |

|

1 uncia American Eagle ezüstérme különbözeti áfás Bruttó ár! Csak 20-asával rendelhető! E: 44 619 Ft V: 27 846 Ft |

|

1 uncia Maple Leaf ezüstérme különbözeti áfás Nincs Készleten! E: 39 080 Ft V: 27 846 Ft |

|

15000 gramm Argor-Heraeus ezüstrúd ÁFA-mentes! E: 15 051 894 Ft V: 13 093 099 Ft |

|

1000 uncia Good Delivery ezüstrúd (31103 gramm) ÁFA-mentes! E: 31 064 074 Ft V: 26 452 850 Ft |

|

Ezüstrúd 5000 gramm Nettó ár! E: 5 205 741 Ft V: 4 252 460 Ft |

|

Bécsi Filharmonikusok platina érme 1 uncia Nettó ár! E: 837 034 Ft V: 669 410 Ft |

|

Kenguru platina érme 1 uncia Nettó ár! E: 867 392 Ft V: 669 410 Ft |

|

1 uncia Maple Leaf platina érme Nettó ár! E: 867 406 Ft V: 669 421 Ft |

|

Platina lapka 1 uncia Nettó ár! E: 866 836 Ft V: 669 410 Ft |

|

100 gramm Platina lapka Nettó ár! E: 2 749 990 Ft V: 2 152 236 Ft |

|

50 gramm platina lapka Nettó ár! Nincs készleten! E: 1 374 995 Ft V: 1 076 118 Ft |

|

Good Delivery Standard platina rúd 1000 gramm Bruttó ár! E: 25 534 340 Ft V: 20 976 104 Ft |

|

Good Delivery Standard platina rúd 5000 gramm Bruttó ár! E: 127 083 352 Ft V: 105 426 775 Ft |

Terméklista

Megrendelőlap