|

A World Gold Council (Arany Világtanács, továbbiakban: WGC) szerint a felerősödő piaci- és geopolitikai kockázatok, a negatív reálkamatok és a globális gazdasági növekedés várható lassulása lesz a legnagyobb hatással az arany árfolyamára 2020-ban.

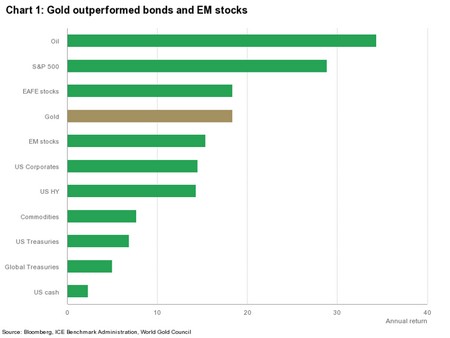

Ragyogó teljesítmény az aranytól 2019-ben

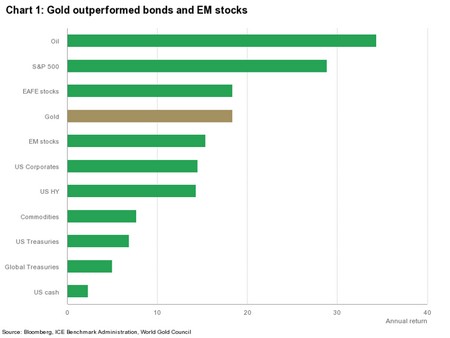

Az arany 2010 óta a legjobb teljesítményt produkálta tavaly, dollárban mért árfolyama 18,4%-kal nőtt. Az arany túlteljesítette a feltörekvő piaci részvénypiacokat és a jelentősebb kötvények hozamát is. Továbbá több devizában is történelmi csúcsra jutott az ára, kivéve a dollárt és a svájci frankot. Az arany 2019-es teljesítménye a többi eszközhöz képest

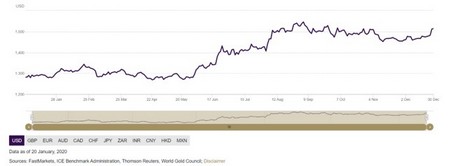

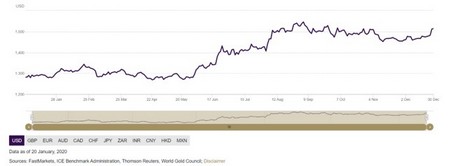

Az arany történelmi csúcsra emelkedett 2019-ben a legtöbb devizában

Az arany ár a tavalyi év során július és szeptember között nőtt a legnagyobb mértékben a piaci bizonytalanságok növekedésének és a FED kamatcsökkentésének hatására. A dollárban mért arany árfolyam növekedése 2019-ben

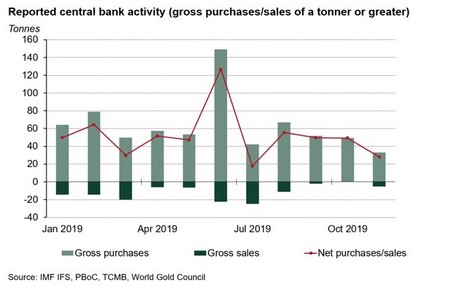

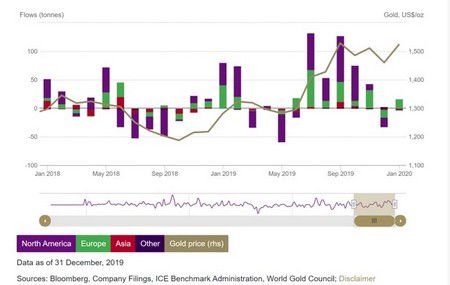

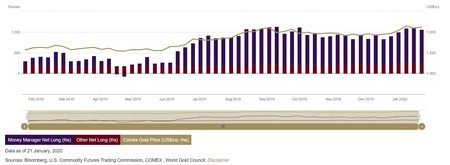

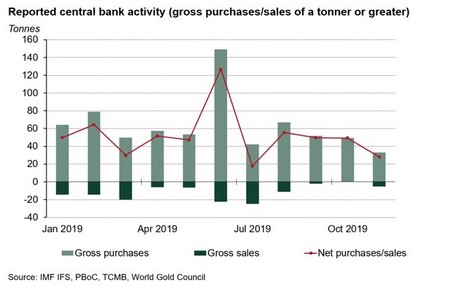

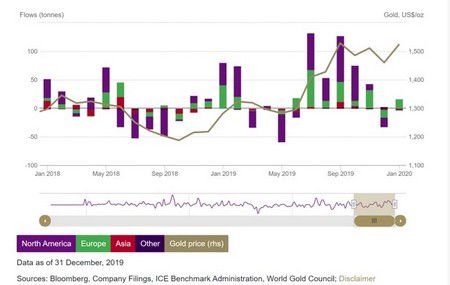

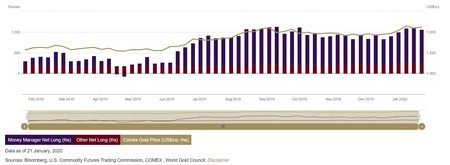

Az áremelkedés ellenére a befektetők étvágya egész évben erős volt a sárga nemesfém iránt, mint azt a robusztus jegybanki aranykereslet mellett az arany ETF-ek állományának és a COMEX nettó vételi pozíciók növekedése is mutatja.

A jegybankok arany vételei és eladásai 2019-ben

Az arany ETF-kben tárolt vagyon változása dollárban

Az arany ETF-kben tárolt arany mennyiség változása tonnában

A COMEX nettó vételi pozíciók alakulása 2019-ben

Magas kockázatok és alacsony kamatok a láthatáron

A WGC várakozásai szerint az elmúlt évek aranyár-felhajtó tényezői 2020-ban is velünk maradnak. Elemzésükben kiemelték a következőket:

• A pénzügyi és geopolitikai bizonytalanságok és az alacsony kamatok kombinációja tovább támogatják az arany iránti befektetői keresletet. • A jegybankok aranyvételei továbbra is jelentősek maradnak, habár elmaradhatnak az utóbbi időszak csúcsaitól. • A spekulatív pozíciók és a lendület növelhetik az aranyár volatilitását. • Indiában és Kínában az aranyár volatilitása és a várhatóan gyengülő gazdasági teljesítmény csökkenthetik az arany rövid távú fogyasztói keresletét, amit hosszútávon a strukturális gazdasági reformok ellensúlyozhatnak. A gazdasági környezet támogatja az aranybefektetést

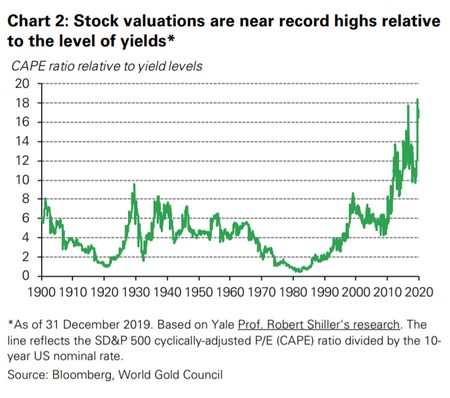

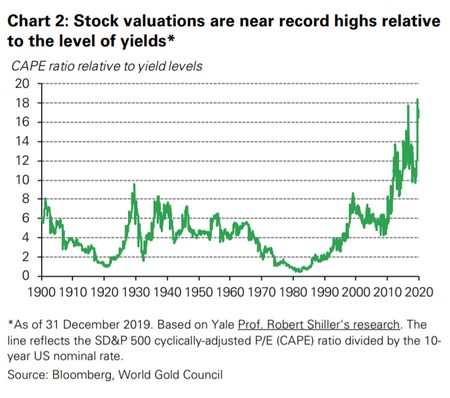

A WGC szerint a befektetők – beleértve a jegybankokat is - újabb geopolitikai fenyegetésekkel találhatják szemben magukat, míg a korábbi gondok megoldás helyett csupán elodázódtak. Továbbá a világszerte alacsony kamatkörnyezet a részvények árát és értékeltségét egyaránt extrém magas szinteken tarthatja. Bár a befektetők előreláthatóan még nem vonulnak ki a kockázatos eszközök piacáról, több jel utal arra, hogy a portfólióik kockázatát a menedékeszközök – mint amilyen az arany is – folyamatos vételével csökkentik. Extrém magas a részvények reálhozamokhoz viszonyított értékeltsége

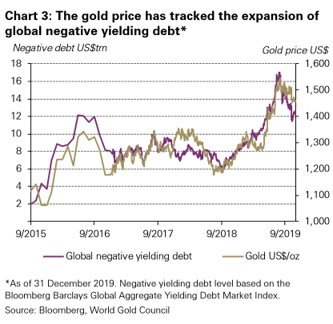

Az arany rövid- és középtávú tartásának legfőbb támogatója a többi eszközhöz képest jelenleg nagyon alacsony alternatíva költsége. Az arany - mivel önmagában hordozott értéke miatt nincs adóskockázata - nem fizet osztalékot vagy kamatot, emiatt az átlagos befektető ódzkodik az aranyvásárlástól. De a jelenlegi környezetben, amikor a fejlett piacok államkötvényeinek 90%-át negatív reálhozammal kereskedik, gyakorlatilag megszűnik az arany alternatíva költsége, ami növelheti a sárga nemesfém iránti befektetői keresletet.

Az arany árfolyama követte a negatív kamatú kötvényállomány alakulását Ezt támasztja alá az aranyárfolyam és a negatív hozamú államadósság növekedése között az elmúlt négy évben kimutatható erős pozitív korreláció is. Ebből a trendből kiolvasható az is, hogy a monetáris intervenciók hatására egyre jobban sérül a jelenlegi pénzügyi rendszer stabilitásába vetett hit a befektetők részéről.

A WGC szerint nem várható az alacsony kamatkörnyezet megszűnése a közeljövőben. Sok jegybank - a 2008-2009-es globális pénzügyi válság óta a legnagyobb számban – vágott a kamatokon és/vagy mennyiségi lazító politikát folytat.

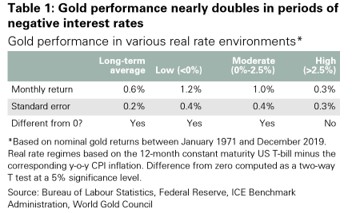

Az arany a FED monetáris politikájának szigorúról (kamatemelés) lazára (kamatcsökkentés) való változását követő 12-24 hónapban tipikusan jól teljesít. Historikusan nézve, amikor az USA állampapírok reálhozama negatív volt, az arany havi hozama a kétszerese volt a hosszútávú átlagos hozamánál, de még az enyhén pozitív reálhozamok sem képesek az aranyár jelentős leszorítására. Az arany tartósan alacsony hozamára csak a mostaninál szignifikánsan magasabb reálhozamok mellett volt példa. A WGC meglátása szerint a FED jelentős kamatemelésére a jelen piaci környezetben nincs valós esély.

Az arany teljesítménye megduplázódik negatív reálkamatok esetén

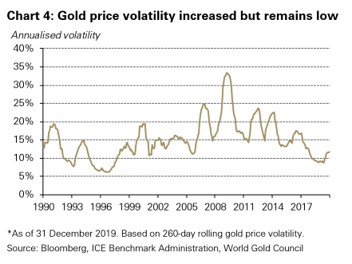

Az arany volatilitása nőhet

Az árfolyam emelkedésével párhuzamosan nőtt a sárga nemesfém volatilitása is 2019-ben, de – hasonlóan más eszközökhöz – jelentősen a hosszú távú átlag alatt maradt.

Az arany árfolyam-ingadozása nőtt, de alacsony maradt

A WGC az emelkedő trend megmaradása mellett az arany árfolyam-kilengéseinek növekedését várja 2020-ban.

A gyenge gazdasági növekedés hatása az arany fogyasztói keresletére

Az előrejelzések szerint a globális gazdasági növekedés már idén lassulhat 2019-hez képest. A piaci felmérések szerint a közgazdászok többsége pozitív növekedést vár a legtöbb országban 2020-ban, néhányuk pedig 2021-2022-ben a főbb gazdaságok visszaesését jósolja.

Ez az aranyár-volatilitás növekedésével együtt az ékszer- és a technológiai szektor aranykeresletének csökkenését eredményezheti 2020-ban.

Csökkenhet a kínaiak ékszerkereslete

A kínai gazdasági növekedés lassulása és a hétköznapi áruk áremelkedése megterheli a kínai fogyasztók büdzséjét. Az amerikai–kínai kereskedelmi tárgyalások pozitív kimenetele adhat némi reményt átmenetileg, de a bizonytalanságok továbbra is megmaradnak.

A fogyasztók emiatt elfordulhatnak a luxuscikkektől, ami nyomás alá helyezheti Kína ékszerkeresletét. Továbbá a fiatalabb fogyasztók az innovatív dizájnú ékszereket jobban keresik a hagyományos, nagysúlyú ékszerek helyett, ami a magasabb aranytartalmú ékszerekről a kis súlyú, divatosabb ékszerekre való áttérés trendjét vetíti előre 2020-ban is. Az aranyár volatilitás és a magasabb adók elriaszthatják az indiai vevőket

Az aranyra is kivetett indiai ÁFA 2017-es bevezetése óta sok kategóriában emelkedett. Ezen túlmenően az arany importvámja 10%-ról 12,5%-ra nőtt.

Amíg a gazdasági növekedést serkentő adócsökkentések érvénybe nem lépnek – amire várhatóan 2021-ig nem kerül sor – a magas adóterhek tovább súlyosbítják a rekordmagas helyi aranyárak hatását a fogyasztásra.

Bár az aranyékszerek kötelező fémjelzésének év eleji bevezetése növelheti a fogyasztói bizalmat, a negatív hatások miatt a WGC 2020-ban is gyengébb ékszerkeresletet vár az indiai piacon.

A gazdasági reformok javítják az indiai és kínai aranykereslet hosszútávú kilátásait

Mindkét országban jelentős reformokat vezetnek be a gazdasági növekedés és a belső fogyasztás erősítésére. Az „egy övezet, egy út” kezdeményezés tovább erősítheti Kína regionális szerepét és csökkentheti a Nyugattól való függését. Indiában a kereskedelmi struktúra rendbetételét és a transzparencia növelését célzó intézkedések növelhetik a bizalmat és serkenthetik a gazdasági növekedést.

A WGC várakozásai szerint ezek a hatások hosszútávon pozitívan fogják befolyásolni az indiai és kínai aranykeresletet. Várhatóan pozitív teljesítmény 2020-ban is

Az aranyár 4%-os ralit produkált 2019 decemberében, majd további 6%-kal 7 éves csúcsárfolyamra növekedett 2020. január 7-ig. A robbanásszerű árnövekedés hátterében egyéb tényezők mellett főként az USA-Irán konfliktus állt.

Bár a konfliktus enyhülése miatt a kitörés csak átmeneti volt, az arany jelenleg is 1550-1560 dollár/uncia körüli árfolyamon, azaz 2,6%-kal magasabban kereskedik, mint tavaly év végén.

Az aranyárra hosszabb távú negatív hatások között a piaci hangulat esetleges javulását említik elemzésükben. Ilyen, az aranyárra lefelé ható esemény lenne például ha a piaci szereplők által észlelt vélt vagy valós kockázatok csökkennének, visszatérne a globális gazdasági növekedésbe vetett hit, vagy a FED és más jelentős jegybankok szigorítanának kamatpolitikájukon.

A WGC várakozása szerint rövidtávon a spekulatív befektetők pozicionáltsága fogja a legnagyobb mértékben befolyásolni az aranyárfolyamot. Közép- és hosszútávon a fundamentumok változatlansága mellett pozitív teljesítményt várnak az aranytól 2020-ban is.

Forrás: WGC, Conclude Zrt. |