Hírlevél feliratkozás

Goldtresor grammárak *

Arany/HUF középárfolyam g

Arany/USD árfolyam oz

Arany/Euró árfolyam oz

Ezüst/Euró árfolyam oz

Arany cikkek

- Befektetési arany

- Arany

- Arany Befektetés

- Aranytömb, aranyrúd, platinatömb öntése Svájcban

- Aranyrúd, befektetési aranyrúd, aranytömb

- Aranytömb

- Aranyérme, befektetési aranyérme

- A befektetési aranyérme árfolyama, prémium értéke

- Londoni aranypiac 1660-2004

- A Loco London aranyszámla története

- A Nemesfém Elszámolóház és arany letéti szolgáltatás Londonban

- Arany befektetési alapok és a fizikai aranypiac. Az SPDR Gold ETF

| A számok szerint már új aranybika piacban járunk |

| 2016. április 13. szerda, 12:54 |

|

Conclude Daily Gold

Az arany 17 százalékkal erősödött dollárban 2016 első negyedében. Ez csaknem három évtizede a legjobb teljesítmény, amivel jelentősen lekörözte a főbb részvény-, kötvény- és árupiaci indexeket. A World Gold Council pedig úgy véli, a piaci bizonytalanság és a laza monetáris politikák a jövőben is aranybefektetésre ösztönöznek, s a központi bankok is folytathatják tartalékaik felhalmozását. Mindez egy új arany bikapiac kezdetét jelentheti.

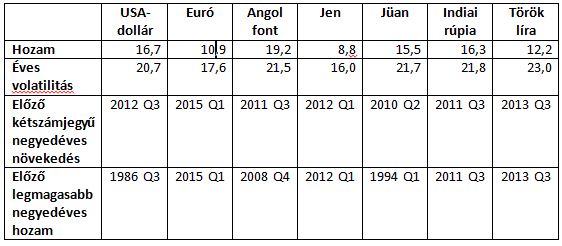

Az arany nemcsak az USA-dollárban, hanem más devizákban kifejezett árfolyama is jelentősen emelkedett az idei év első negyedében éves szinten: euróban 11, angol fontban 20, jenben 9, jüanban és indiai rúpiában 16-16, török lírában 12 százalékkal.

Az aranyár 2016. első negyedévi alakulása

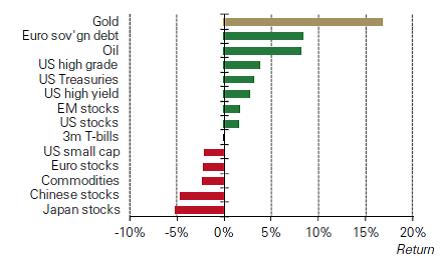

devizánként  Az arany felülteljesítette a

többi eszközt is*

*Az LBMA Gold Price; a Barclays Euro Treasury Aggregate; a Brent crude; a Barclays US Treasury, a Credit and High Yield Aggregates; az MSCI EM Index; az S&P 500; a Barclays 1-3 month T-Bill; a Russell 2000; az MSCI EMU Index; a S&P Goldman Sachs Commodity Index; a Hang Seng Index; és a TOPIX alapján.

Az aranyár emelkedését öt tényező is támogatja:

1. A gazdasági növekedéssel és a feltörekvő piacok stabilitásával kapcsolatos aggodalmak 2. Az USA-dollár erősödésének elmaradása 3. A világ vezető központi bankjainak negatív kamat politikája 4. A hozamok miatt növekvő aranykereslet 5. Ármomentum, vagyis az, hogy például a befektetők követik az arany felfelé menő trendjét.

Az aranyár profitál az erős befektetői keresletből. A US Mint az Eagles és a Buffalo aranyérmékből 2016 első negyedében 51 százalékkal többet (22, illetve 24 ezret) adott el az előző év azonos időszakához képest, míg a fizikaiarany-fedezetű ETF-k idei január-márciusi periódusa a második legerősebb negyedév volt történetük során. Elsősorban az Egyesült Államok, Európa és Kína emelkedő keresletének köszönhetően, amelyek nagyban hozzájárultak a 363 tonnás első negyedévi növekedéshez. A világ legnagyobb arany határidős tőzsdéje, a COMEX nettó vételi pozícióinak átlagos emelkedése pedig 2009 negyedik negyedévében volt utoljára ilyen magas.

A 2008-2009-es pénzügyi válság óta nem látott mértékű tőke áramlott az arany ETF-kbe

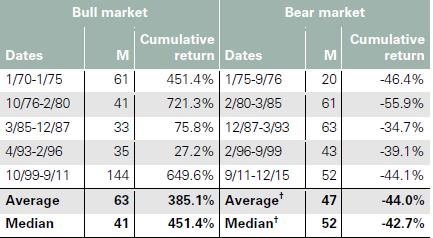

Az előző bika-medve piacok történelmi elemzése szintén az aranynak kedveznek. Az 1970-es évek óta az arany öt nagyobb áremelkedésen és öt csökkenésen ment keresztül

Az előző medvepiacok (kivéve a mostanit) hosszúságának mediánja 52 hónap, mely alatt az aranyár 35-55 százalék közötti mértékben gyengült. Mint látható, 2015 decemberében az arany medvepiacának hossza éppen az 52 hónapos mediánt érte el.

A történelmi tapasztalatok alapján két egymást követő erős negyedévi hozam általában fenntarthatóbb rallyhoz vezet. Márpedig az első erős negyedéven már túl vagyunk, s a makrogazdasági környezet láttán minden esély megvan arra, hogy az aranyár április-június között tovább erősödjön. A világ pénzügyi piacainak összekapcsolódása növelte a gazdasági válságok és piaci problémák valószínűségét. Ezen kívül az alacsony, sok helyütt már negatív kamatok tartóssá válása megváltoztatja a befektetők kockázatvállalási hajlandóságát, ami szintén a sárga nemesfém malmára hajthatja a vizet.

Forrás: World Gold Council, Conclude Zrt.

|