Hírlevél feliratkozás

Goldtresor grammárak *

Arany/HUF középárfolyam g

Arany/USD árfolyam oz

Arany/Euró árfolyam oz

Ezüst/Euró árfolyam oz

Arany cikkek

- Befektetési arany

- Arany

- Arany Befektetés

- Aranytömb, aranyrúd, platinatömb öntése Svájcban

- Aranyrúd, befektetési aranyrúd, aranytömb

- Aranytömb

- Aranyérme, befektetési aranyérme

- A befektetési aranyérme árfolyama, prémium értéke

- Londoni aranypiac 1660-2004

- A Loco London aranyszámla története

- A Nemesfém Elszámolóház és arany letéti szolgáltatás Londonban

- Arany befektetési alapok és a fizikai aranypiac. Az SPDR Gold ETF

| Miért jó, ha van arany egy befektetői portfolióban? – II. rész |

| 2015. november 10. kedd, 11:29 |

|

Vitatható az a közgazdászkörökben alapvetőnek vett feltételezés, miszerint a kamatszintek növekedése aranyár-zuhanással jár együtt. Hiszen az 1971 utáni három legnagyobb aranyrallyra emelkedő nominális kamatkörnyezetben került sor – állítja Ronald-Peter Stöferle és Mark J. Valek, a liechtensteini Incrementum AG független pénzügyi szolgáltató elemzői június végén megjelent, Stöferle által immár kilencedik alkalommal jegyzett tanulmányukban.

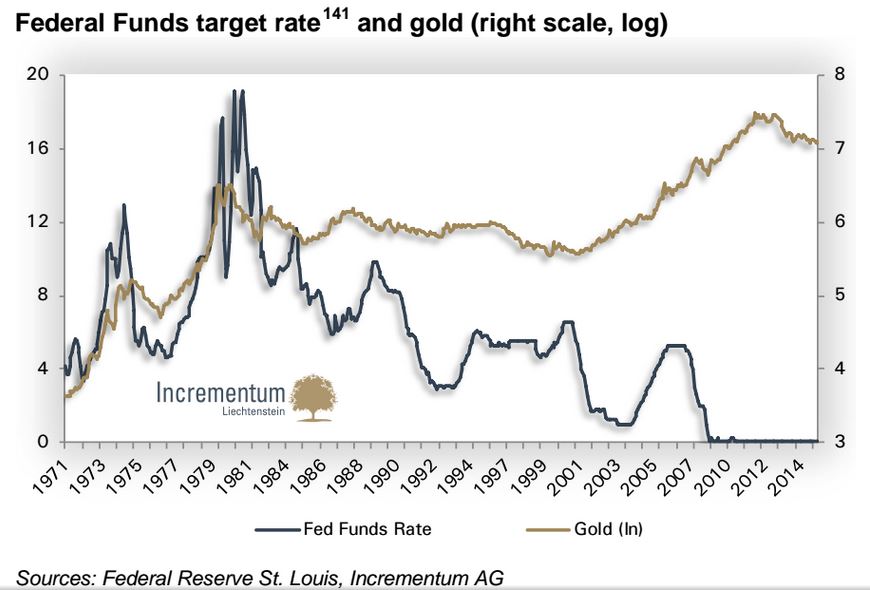

Emelkedő kamatok=csökkenő aranyár – alapvetőnek tartott közgazdasági összefüggés. A következő grafikonon láthatók azok a tényezők, amelyek alátámasztják, illetve cáfolják ezt. Kamatemelkedéskor a befektetések hozama is egyre magasabb, ezért azok vonzóbbak, ezzel szemben az arany és az egyéb árupiaci termékek egyáltalán nem termelnek hozamot, emiatt kevésbé keresettek. Nem szabad azonban elfelejteni, hogy a kamatszinteket ma nem annyira a szabadpiaci erők határozzák meg, hanem jórészt a monetáris politika. Az amerikai alapkamat (a Federal Funds ráta) a Fed monetáris politikájának fontos mutatója, egyúttal az aranyár mozgására is alapvetően kihat. A csökkenő kamatok a monetáris lazítást, míg a magasak a szigorítást célozzák. Az arany, mint a végső fizetőeszköz, erre ellentétesen reagál, méghozzá ciklikusan. Elvileg a monetáris lazítással együttjáró kamatesésnél az aranynak erősödnie kellene, míg a monetáris szigorítást követő kamatemelkedéskor gyengülnie.

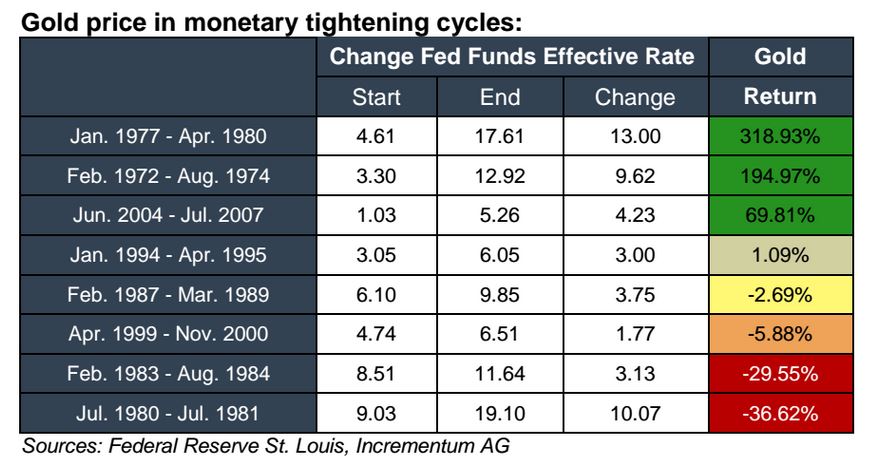

Az alábbi táblázaton,

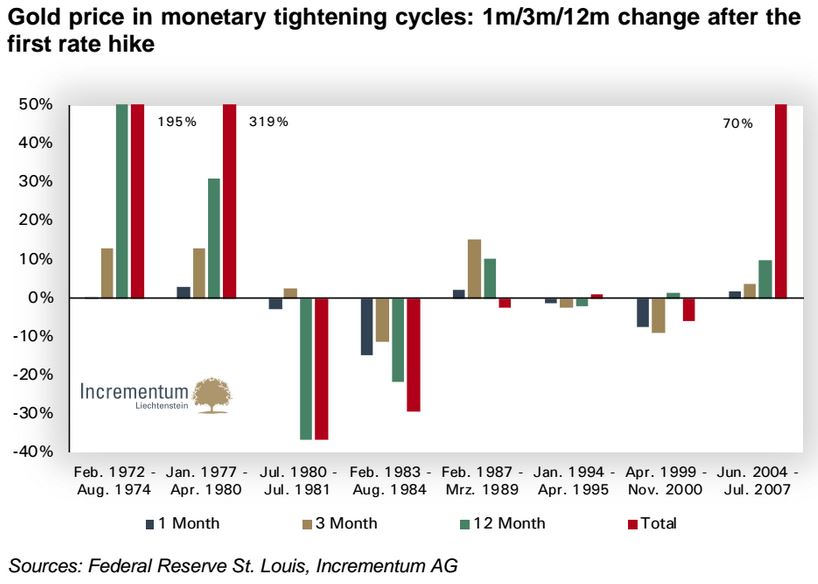

illetve grafikonon mégis azt látjuk, hogy az 1971 óta lezajlott nyolc Fed-kamatemelési

ciklus felében drágult az arany, ugyanennyiszer viszont olcsóbbodott. Az aranyár monetáris szűkítések idején

Az aranyár a monetáris szűkítési ciklusban 1, 3, 12

hónappal az első kamatemelést követően és összességében

Több oka is van annak, hogy a Fed-kamatok és az aranyár közötti hagyományos kapcsolat többször is felborult:

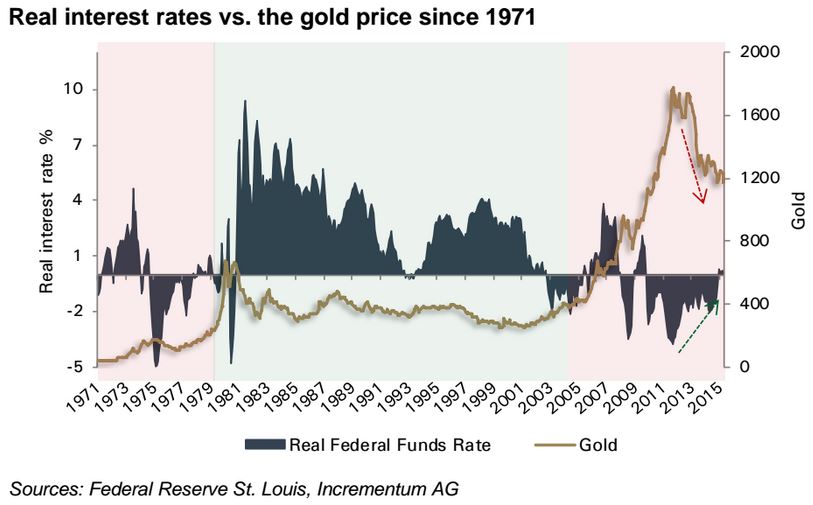

►A Federal Funds ráta névleges kamatláb. Márpedig az aranyár-trend szempontjából sokkal fontosabbak a reálkamatok. Erre a legjobb példa az 1977-1980 közötti periódus, amikor az akkori Fed-elnök, Paul Volcker agresszívan vitte fel az alapkamatot, a reálkamatok viszont a gyorsuló infláció következtében estek, emiatt az arany rallizott.

►Az a hatás, amit a központi bankok várnak az alapkamat-változtatástól, csak addig teljesül, amíg a pénz multiplikátor hatása is érvényesül, vagyis, ha a bankok hajlandók egyre több hitelt pumpálni a gazdaságba. Ha e multiplikátor nem működik és a bankok a történelmileg alacsony kamatok ellenére vonakodnak hitelt nyújtani, akkor a monetáris lazítás nem éri el a célját, és a pénzkínálat nem növekszik.

Bár statisztikailag egyértelműen kimutatható a negatív korreláció a Fed alapkamat szintje és az arany között, indokolt az óvatosság. Tény, hogy történelmi perspektívából e korrelációt több kamatciklusnál is meg lehetett figyelni. Ám az a feltételezés, miszerint a kamatszintek növekedése szükségszerűen aranyár-zuhanással jár együtt, kétségesnek tűnik. Ezt mi sem bizonyítja jobban, mint hogy az 1971 utáni három legnagyobb aranyrallyra emelkedő nominális kamatkörnyezetben került sor.

Lényeges az alternatíva költség (angolul: opportunity cost) az aranyár alakulása szempontjából. Vagyis az, hogy mik azok a gazdasági kockázatok, amelyekkel valaki szembenéz, s melyek azok a befektetési lehetőségek, amelyekről valaki lemond, annak érdekében, hogy aranyat tartson? A reálkamatlábak, a kötvénypiac, és az egyéb befektetési lehetőségek (különösen a részvények és ingatlanok) vonzereje a legfontosabb meghatározó tényezők.

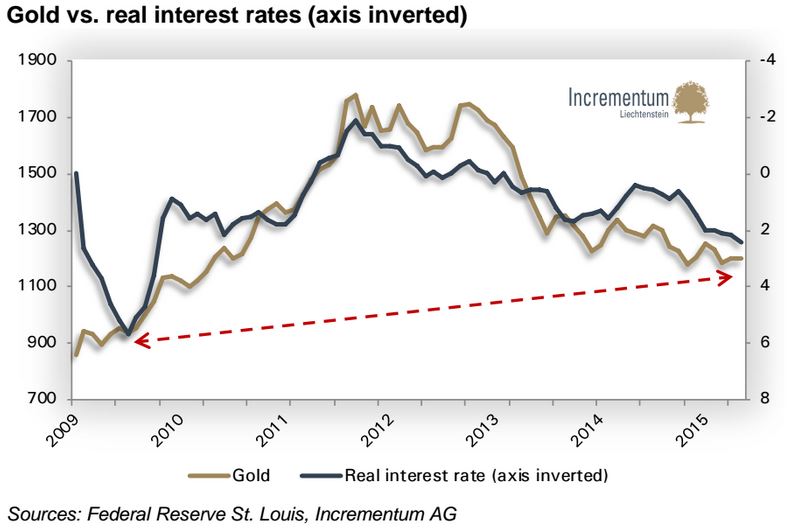

Az alábbi grafikonon látható, hogy negatív reálkamatlábak voltak az 1970-es években, éppúgy, mint 2002 óta, és ezek kedvező környezetet teremtettek az arany számára.

A reálkamatlábak

és az arany 1971 óta

2011-től aztán a reálkamatlábak elkezdtek

növekedni, ami csökkenő aranyárakhoz vezetett. 2009-ben látható, hogy a sárga

nemesfém pontosan előrejelezte a reálkamatok alakulását. Úgy tűnik, az akkori helyzet

hasonlatos a 2015 júniusihoz.

Az arany és a reálkamatok 2009-től

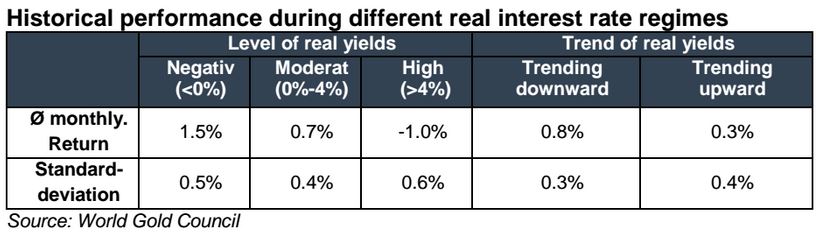

Az alábbi táblázat mutatja

az átlagos havi aranyár hozamokat alacsony, közepes és magas reálkamatok idején.

A legjobb az arany számára, amikor a reálkamatok alacsonyak és csökkennek, ez

havonta 1,5 százalékos pluszt hozott neki. Az arany teljesítménye különböző reálkamatok idején

Forrás: Incrementum, Conclude Zrt., Conclude Daily Gold

Miért jó, ha van arany egy befektetői portfolióban? – I. rész Miért jó, ha van arany egy befektetői portfolióban? – III. rész

|