Hírlevél feliratkozás

Goldtresor grammárak *

Arany/HUF középárfolyam g

Arany/USD árfolyam oz

Arany/Euró árfolyam oz

Ezüst/Euró árfolyam oz

Arany cikkek

- Befektetési arany

- Arany

- Arany Befektetés

- Aranytömb, aranyrúd, platinatömb öntése Svájcban

- Aranyrúd, befektetési aranyrúd, aranytömb

- Aranytömb

- Aranyérme, befektetési aranyérme

- A befektetési aranyérme árfolyama, prémium értéke

- Londoni aranypiac 1660-2004

- A Loco London aranyszámla története

- A Nemesfém Elszámolóház és arany letéti szolgáltatás Londonban

- Arany befektetési alapok és a fizikai aranypiac. Az SPDR Gold ETF

| Miért jó, ha van arany egy befektetői portfolióban? – IV. rész |

| 2015. november 10. kedd, 12:24 |

|

Conclude Daily Gold Az amerikai részvények árfolyamai a történelmi szintekhez képest extrém magasan állnak, úgy tűnik, mozgásirányuk megváltozása csak idő kérdése. A részvénypiacok a túlértékeltséget követően mindig nagyot estek a történelem során. Ha ez bekövetkezik, az arany, mint a portfolió egy menedékeszköze kerülhet előtérbe. Jobb erre már most felkészülni, nehogy – mint a biztosításoknál – eső után legyen köpönyeg – állapította meg Ronald-Peter Stöferle és Mark J. Valek, a liechtensteini Incrementum AG független pénzügyi szolgáltató elemzői június végén megjelent, Stöferle által immár kilencedik alkalommal jegyzett tanulmányukban.

A részvény bikapiac 2009 márciusában kezdődött. A csökkenő inflációs környezetben a zéró kamatozású monetáris politika legnagyobb haszonélvezői egyértelműen a részvények voltak. Stöferle és Valek már tavalyi elemzésében megállapította, hogy „a jelenlegi alacsony inflációs környezetet, ami még mindig fennáll, az alacsony eszközárak és a várakozásoktól elmaradó gazdasági növekedési ráták jellemezték, ez paradicsomi állapotot teremtett a részvénypiaci befektetőknek”. Ez a helyzet az utóbbi 12 hónapban sem változott, a folytatódó dezinflációs környezetben a részvények teljesítettek a legjobban az eszközök közül. Mindazonáltal ez ahhoz vezetett, hogy a hitelből vásárolt részvények aránya most már a dotcom lufi idején tapasztaltnál is magasabb.

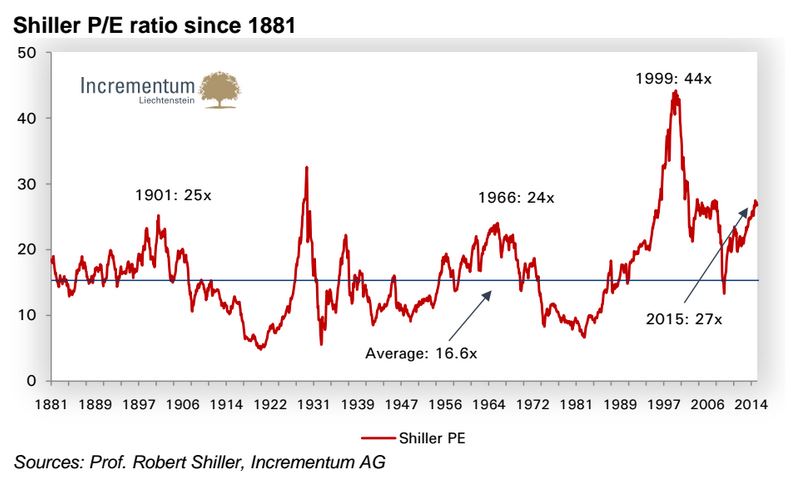

Az úgynevezett Shiller-PE vagy CAPE (azaz a ciklikusan kiigazított P/E) alkalmas a részvénypiac hosszú távú helyzetének a meghatározásához. Az üzleti ciklusok hatásának kisimítása érdekében az elmúlt 10 év inflációval kiigazított átlagos P/E rátáját kell vizsgálni. Ez alapján az amerikai részvények kilátásai nem igazán kecsegtetőek, mivel az árfolyamuk korántsem alacsony. A jelenlegi 27-es szintnél csak kétszer volt magasabbra példa a történelemben. A hosszú távú ráta 16,6, ami jóval a jelenlegi szint alatt van.

A Shiller P/E ráta 1881 óta

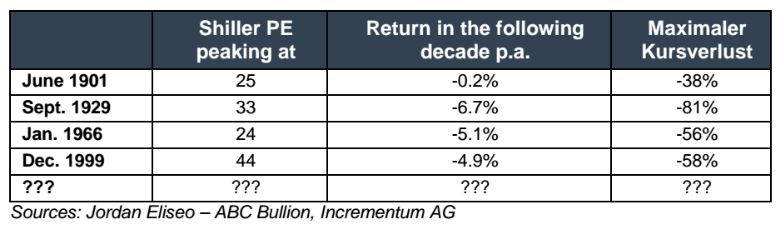

A Shiller P/E ráta történelmileg négy legmagasabb értéke és az amerikai részvénypiac azt követő teljesítménye (lásd az alábbi táblázatot) lehűtheti azt a befektetői optimizmust, ami jelenleg övezi az emelkedőben lévő részvényeket. Az e csúcsokat követő évtizedekben ugyanis a befektetők 38-81 százalék közötti veszteségeket szenvedtek el.

A Shiller P/E mutató tetőzése után következő évtized részvénypiaci évek hozamai, valamint a maximális árfolyamveszteség a bika periódusban.

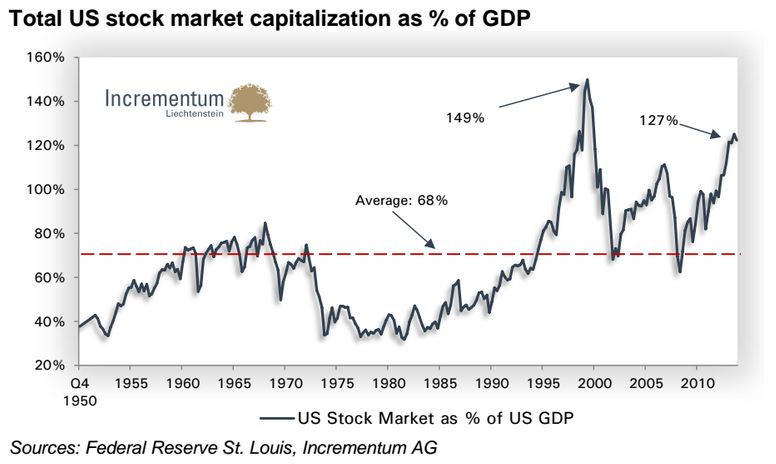

Egy másik hosszú távú indikátor – az úgynevezett Buffett mutató – szintén óvatosságra int. Azt mutatja ugyanis, hogy az amerikai tőzsdéken jegyzett vállalati részvények teljes piaci kapitalizációja az amerikai GDP-hez viszonyítva csak egyszer, 2000 első negyedévében volt volt magasabb a mainál. Ez a mutató tehát megerősíti, hogy az amerikai részvények árazása történelmi perspektívából egyáltalán nem kedvező.

A Buffet indikátor

óvatosságra int:

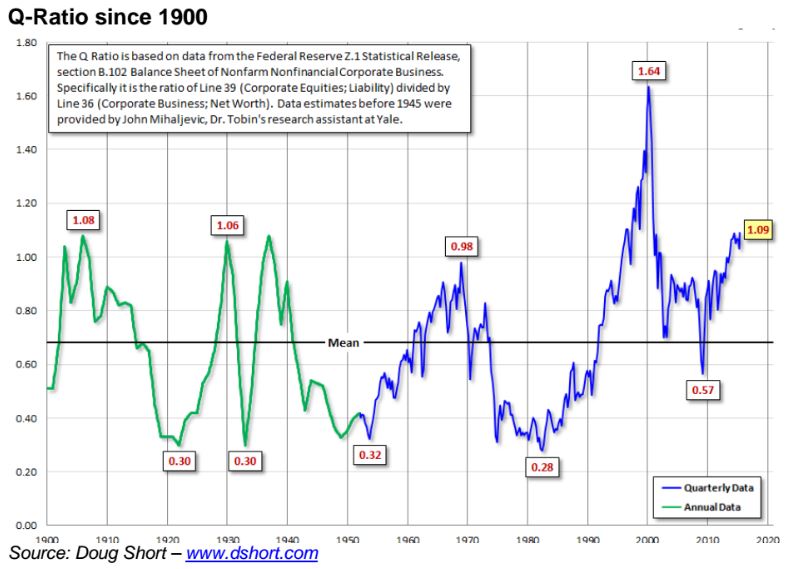

Az amerikai részvények Tobin Q rátája (a piaci kapitalizáció aránya a könyv szerinti értékekhez) szintén extrém szinten áll. A vállalat értékének (piaci kapitalizáció plusz kötelezettségek) és a vállalat eszközeinek helyettesítési költségei hányadosát mutató mértékegység közepe 1900 óta megközelítőleg 0,7. 2009-ben 0,56-on állt, majd onnan jelentősen, a duplájára nőtt, az 1,12-es mostani érték a második legmagasabb szint a történelemben. Ez egy nagyobb árkorrekciót vetít előre.

A Q-ráta alakulása 1900 óta

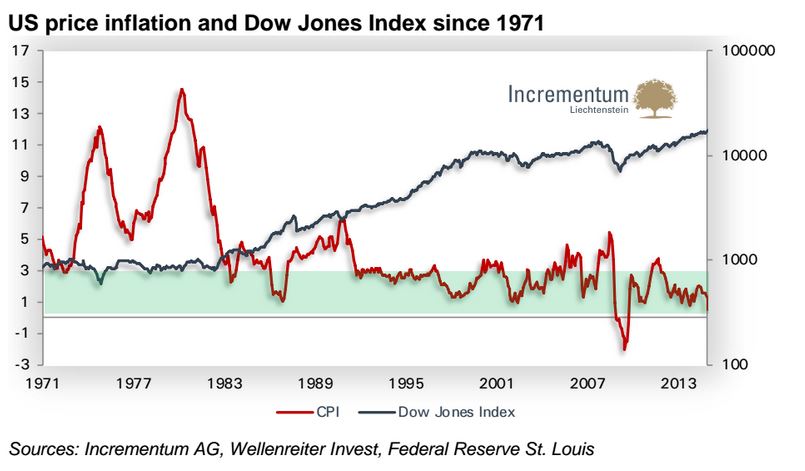

Stöferle-Valek elemzése szerint a részvények számára az a legkedvezőbb, ha az infláció 1-3 százalék közötti. Mint az alábbi táblázatból látható, az 1970-es években ugyan a részvények nominális értelemben oldalaztak, a magas infláció miatt reálértéken sokat veszítettek. Az USA-infláció és a Dow Jones Index mozgása 1971 óta

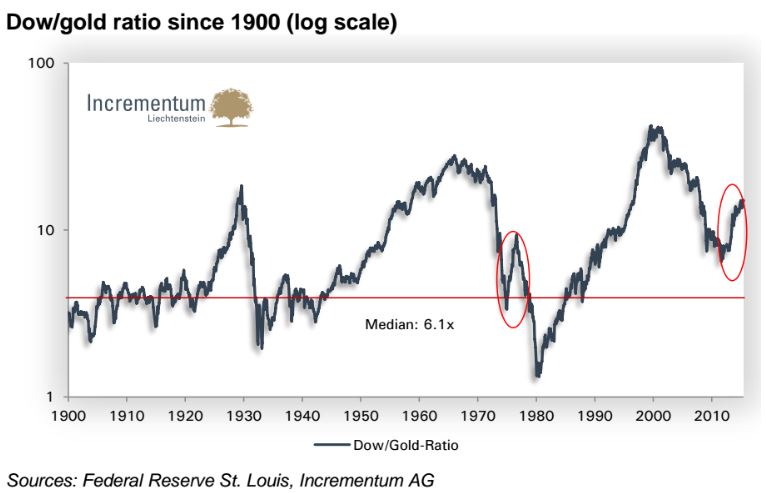

A Dow Jones/arany ráta hosszabb távon azt mutatja, hogy az arany relatíve alulértékelt a részvényekhez képest. A valamivel 15 fölötti ráta jóval a 6-os medián felett áll. Ez az arány 1932-ben 2 volt, a legutolsó bikapiac végén, 1980-ban 1,3-on. Stöferle és Valek arra számít, hogy a jelenlegi tartós bikapiac esetén e szintek újra 2 közelében lesznek. A ráta mostani alakulása az arany 1974-76 közötti korrekciójának idején tapasztaltakra emlékeztet.

A Dow/arany ráta mozgása 1900 óta

Forrás: Incrementum, Conclude Zrt.

|