|

2013. augusztus 09. péntek, 07:42 |

|

Conclude Daily Gold

Akik korán kapnak az újonnan kibocsátott pénzből, és azt elköltik, előnybe

kerülnek azokkal szemben, akik később, mivel még viszonylag változatlan árakon

tudnak vásárolni, utóbbiak viszont az infláció miatt már drágábban. E vagyontranszfert

leíró úgynevezett Cantillon-hatás erősödött fel a mostani válságban – hívták fel

a figyelmet a liechtensteini Incrementum AG független pénzügyi szolgáltató

elemzői, Ronald-Peter Stöferle és Mark J. Valek június

végén megjelent tanulmányukban.

Tévedés azt hinni, hogy a

fogyasztói árindex – a pénz vásárlóereje trendjének inverzével – képes kifejezni

az összes termék és szolgáltatás árszínvonalát. Mint ahogy az sem állja meg a

helyét, hogy minden újonnan teremtett pénznek ugyanaz a hatása az árszintre. Az

árak hajlamosak a növekedésre, de eltérő arányban és gyorsasággal. Az 1680-1734

között élt Richard Cantillon ír bankár és közgazdász volt az első, aki

felismerte e tényt.

|

|

Bővebben...

|

|

2013. augusztus 08. csütörtök, 07:52 |

|

Conclude Daily Gold

Richard Nixon súlyos tévedése indította el a világot az

adósságnövekedés és az infláció útján, ami az USA-dollár leértékelődéséhez

vezetett – állítják a liechtensteini Incrementum AG független pénzügyi

szolgáltató elemzői, Ronald-Peter Stöferle és Mark J. Valek június

végén megjelent tanulmányukban. A

Watergate-botrányba belebukott amerikai elnök ugyanis arra hivatkozva szüntette

meg 1971-ben a devizák aranyra való átválthatóságát, hogy azáltal

stabilizálódik a dollár.

Infláció

vagy defláció? – ez volt a vita tárgya a közgazdászok körében az utóbbi

években. Az Austrian School of Economics szerint a jelenlegi válság természetes

piaci kiigazító eljárása mélyen deflációs hatású.Ez abból fakad, hogy míg

normál esetben a forgalomban lévő pénz legnagyobb része a kereskedelmi banki hitelek

révén teremtődik, válságban a pénzintézetek visszafogják hitelnyújtásaikat,

emiatt szerepüket a központi bankok próbálják betölteni, pénzt nyomva a

gazdaságba. Csakhogy ez rendkívül kényes egyensúlyozó tevékenység, mely az

alábbi következményekkel járhat:

|

|

Bővebben...

|

|

2013. július 03. szerda, 13:24 |

|

Conclude Daily Gold Conclude Daily Gold

Minden ezüst befektetőnek a figyelmébe ajánljuk az ezüstpiac elmúlt 400 évének történetét. Az ezüst árfolyamában csak az elmúlt száz évben hihetetlen árfolyam elmozdulások voltak, nem ritkán az ezüst árfolyama megtizedelődött, de olyanra is volt példa, hogy a harmincszorosára ugrott. |

|

Bővebben...

|

|

2013. július 02. kedd, 07:53 |

|

A

kávétermelés és -fogyasztás Afrikából ered, pontosabban az etiópiai Kaffa

tartományból – innen ered az elnevezése –, de már a XV. században jelen volt a

Közel-Keleten is. Onnan áradt szét Olaszországba és a többi európai országba,

ahonnan eljutott az Új Világba. Elsőként a karibi térségben lévő Martinique

szigetén kezdték termelni a kávét, ami a XVIII. század első negyedében került

Kolumbiába és Brazíliába. |

|

Bővebben...

|

|

2013. április 15. hétfő, 15:14 |

|

Conclude Daily Gold

Őrült mértékű monetáris lazítással próbálja előteremteni Japán a

GDP-je több mint kétszeresére rúgó államadóssága és rekord költségvetési

deficitje finanszírozásához szükséges összegeket. Ennek – amellett, hogy a jen jelentős

leértékelődéséhez vezethet – a sikere igencsak kérdéses.

A

tavaly év végétől regnáló új japán kormány a költségvetési kiadások

visszafogásával és agresszív monetáris politikával akarja előteremteni az ország

egekbe szökő államadósságának fedezéséhez szükséges összegeket, véget vetni a szigetországban

több mint egy évtizede uralkodó deflációnak, s lendíteni a gyakorlatilag két

évtizede stagnáló gazdaságon. E kormányzati törekvéseket a Bank of Japan március

20-án hivatalba lépett új kormányzója, Haruhiko Kuroda azzal az indoklással

támogatta, hogy Japán államadóssága kezelhetetlen szintre nőtt, az több mint a

duplája a Felkelő Nap országának 6 ezermilliárd dolláros GDP-jénél. A

tavaly év végétől regnáló új japán kormány a költségvetési kiadások

visszafogásával és agresszív monetáris politikával akarja előteremteni az ország

egekbe szökő államadósságának fedezéséhez szükséges összegeket, véget vetni a szigetországban

több mint egy évtizede uralkodó deflációnak, s lendíteni a gyakorlatilag két

évtizede stagnáló gazdaságon. E kormányzati törekvéseket a Bank of Japan március

20-án hivatalba lépett új kormányzója, Haruhiko Kuroda azzal az indoklással

támogatta, hogy Japán államadóssága kezelhetetlen szintre nőtt, az több mint a

duplája a Felkelő Nap országának 6 ezermilliárd dolláros GDP-jénél.

|

|

Bővebben...

|

|

2013. január 17. csütörtök, 09:53 |

|

Conclude Daily Gold

A dél-afrikai munkássztrájkok

miatt csökkenő termelés, illetve az orosz állami palládium-készletek eladásának

visszafogása miatt a Platina-csoportba tartozó féltucat nemesfém kínálata

tavaly nem tudott lépést tartani a kereslettel, s ebben az idén sem várható

változás. Viszonylagos olcsóságuk miatt viszont a platinát, a palládiumot és a

ródiumot egyre többen vásárolják befektetési céllal.

A Platina-csoportba tartozó nemesfémek – a platina, a palládium, a

ródium, az iridium, az ozmium és a ruténium –  együttes kínálata tavaly

összességében közel másfélmillió unciával maradt el a kereslettől. Ezen belül a

palládiumé 900 ezerrel, a platináé 400 ezerrel, a ródiumé 43 ezerrel. Az, hogy

a 6,57 millió unciás, az előző évitől 11 százalékkal elmaradt palládium-kínálat

kilenc éve nem volt ilyen alacsony, az orosz államnak köszönhető, amely az

utóbbi évekhez képest 2012-ben jóval kevesebb palládiumot értékesített

készleteiből. Emellett csökkentően hatottak az alulfizetett dél-afrikai alkalmazottak

illegális sztrájkjai, valamint a nem hatékony bányák bezárása miatt visszaeső

kitermelés is, ami leginkább a platinakínálatot vetette vissza: az e nemesfém

gyártásának közel háromnegyedét adó Dél-Afrika

600 ezer unciával kevesebb, 4,25 millió uncia platinát hozott a felszínre, ami 11

éve nem látott alacsony szint. együttes kínálata tavaly

összességében közel másfélmillió unciával maradt el a kereslettől. Ezen belül a

palládiumé 900 ezerrel, a platináé 400 ezerrel, a ródiumé 43 ezerrel. Az, hogy

a 6,57 millió unciás, az előző évitől 11 százalékkal elmaradt palládium-kínálat

kilenc éve nem volt ilyen alacsony, az orosz államnak köszönhető, amely az

utóbbi évekhez képest 2012-ben jóval kevesebb palládiumot értékesített

készleteiből. Emellett csökkentően hatottak az alulfizetett dél-afrikai alkalmazottak

illegális sztrájkjai, valamint a nem hatékony bányák bezárása miatt visszaeső

kitermelés is, ami leginkább a platinakínálatot vetette vissza: az e nemesfém

gyártásának közel háromnegyedét adó Dél-Afrika

600 ezer unciával kevesebb, 4,25 millió uncia platinát hozott a felszínre, ami 11

éve nem látott alacsony szint.

|

|

Bővebben...

|

|

2012. december 05. szerda, 08:15 |

|

Conclude

Daily Gold

Annyira lement az

aranybánya-részvények árfolyama, hogy elemzők már érdemesnek tartják a

vételüket. Kilátásai miatt a bányaóriás Barrick Gold papírja számít a legígéretesebbnek.  Az aranybányák részvényeinek árfolyama az utóbbi hónapokban

lemaradt az aranyártól, ami azonban egyáltalán nem meglepő, miután e cégek

profitját az arany ára és a termelési költsége közötti különbség adja. 2008-ig az

aranybánya-részvények árfolyama követte az aranyárat, azóta azonban a növekvő

kitermelési költségek, néhány aranylelő-hely politikai kockázata, valamint a

gazdasági félelmek hatására ez az összefüggés megszűnt. Emiatt teljesítenek

alul most az aranybánya-részvények az aranyárral szemben, ami negatív

befektetői szentimentet váltott ki e papírokkal szemben. Elemzők azonban épp

mostani alulértékeltségük miatt látnak üzleti lehetőséget az aranybánya-részvényekben.

A legígéretesebbnek a kanadai Barrick Gold Corp. papírjait tartják.

|

|

Bővebben...

|

|

2012. november 26. hétfő, 08:19 |

|

A New York-i Liberty

Streeten sétálók bizonyára nem is gondolnák, hogy a 33-as számú ház alatt 25

méterrel a világ legnagyobb „aranybányája” terül el: az Atlanti-óceán

vízszintje alá ásott trezorokban őrzik a világ aranyát. A Conclude Befektetési

Zrt. riportja segít bepillantani a kulisszák mögé.

Mintegy 200

millió uncia, azaz 6400 tonna aranyat rejtenek a New York-i Fed

páncéltermei. A száz

ország aranytartalékát – a világ jegybanki aranytartalékainak 22 százalékát – magába

foglaló 122 fülkét védő trezorba nem vezet ajtó. A belépés egy, a függőleges

tengelye mentén forgó acél hengerbe vágott keskeny, 3 méter hosszú átjárón

lehetséges. A 90 tonnás acélhenger 140 tonnás keretbe van illesztve és víz-,

illetve légmentesen lezárja a trezorkamrákat, ha a biztonsági őrök elforgatják

az acélhengert.

A

nyitáshoz és záráshoz egyszerre több idő- és számzáras kódot kell beütni,

amelyek egyesével, több banki alkalmazott között vannak szétosztva, így nincs

olyan, aki az összes kombinációt ismerné. A marcona

kinézetű biztonsági őröket amúgy is szigorú kritériumok alapján választják ki,

alaposan átvilágítva az előéletüket. Felvételüket követően is folyamatos

vizsgálat alatt maradnak, évente kétszer pedig kézifegyverrel, vadászpuskával

és karabéllyal is hozniuk kell a meglehetősen magasan meghúzott pontszámokat. Az

aranytartalékok biztonságát a zártláncú kamerarendszer és az elektronikus

felügyeleti szisztéma is garantálja, ami kevesebb, mint 25 másodpercen belül jelez, ha egy fülke ajtaja nyílik vagy zárul

|

|

Bővebben...

|

|

2012. augusztus 22. szerda, 07:35 |

|

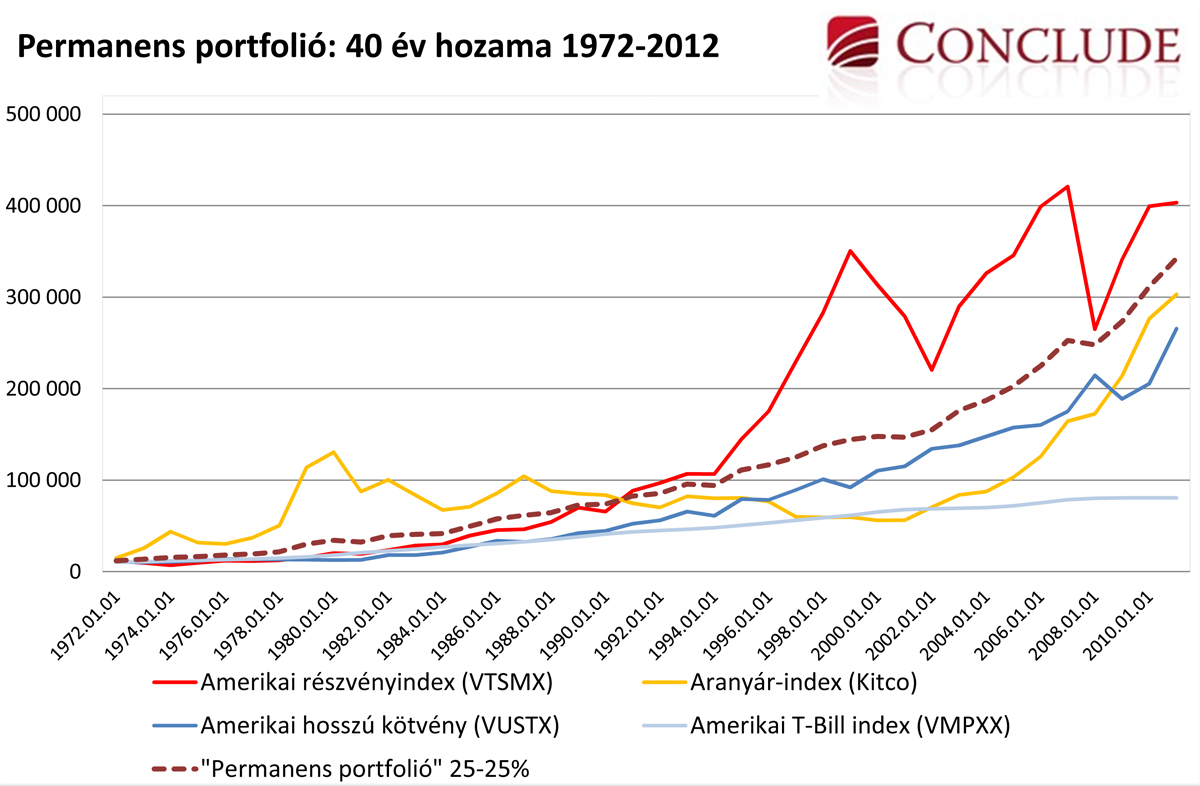

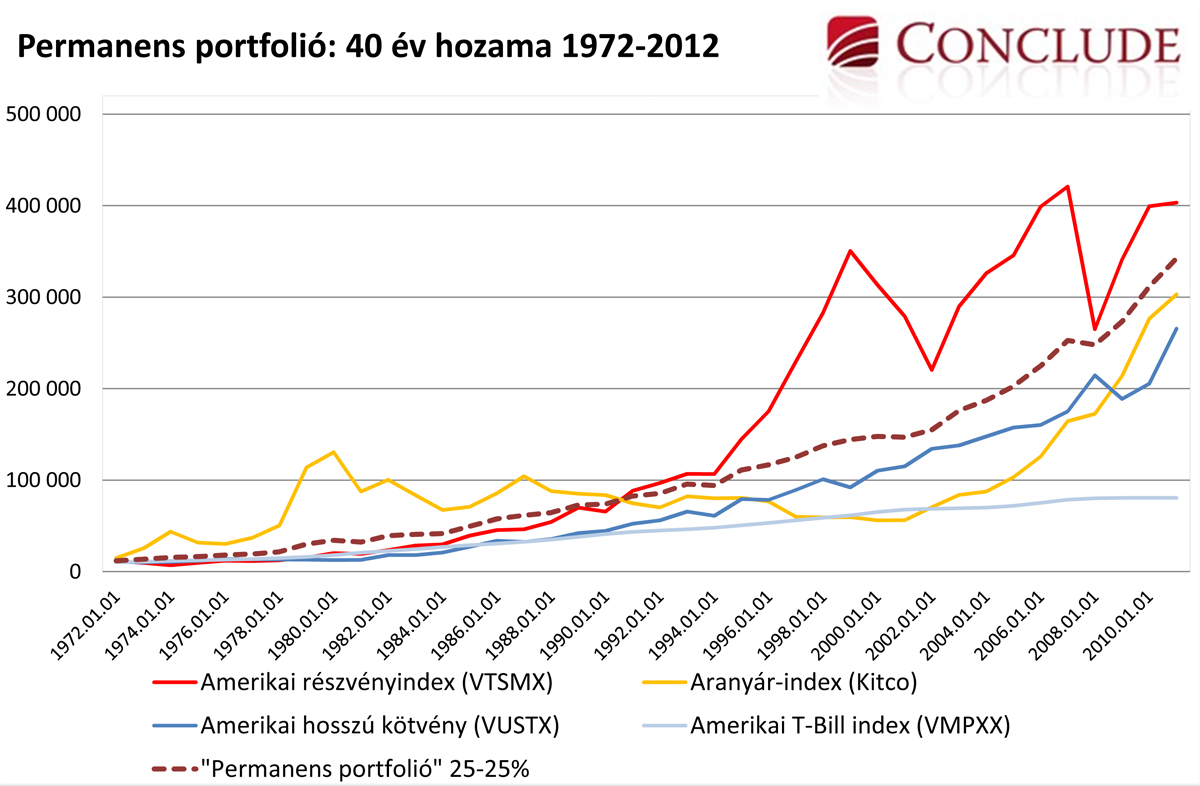

Minden befektető

vágya egy olyan portfolió létrehozása, ahol a magas kamat alacsony kockázattal párosul. A másik titkos kívánság,

hogy ne kelljen a piac változásának függvényében évente többször újra és újra átalakítani

a portfoliónkat. Ismerős szlogen: magas hozamhoz magas kockázat társul, azonban

a nagy kockázatvállalás egyáltalán nem biztos, hogy magas hozamot eredményez,

sőt gyakran épp bukáshoz vezet. Ha viszont valaki 25% aranyat tartott az alábbi

portfólióban az elmúlt negyven évben, akkor különösebb erőlködés és kockázat

nélkül 10.000 dollárból 340.000-et

csinálhatott.

Évtizedekkel ezelőtt Harry Browne–nak úgy látszik, sikerült

egy olyan portfoliót javasolnia, ami teljesíti a fenti kívánságokat. A

választása 25% részvény, 25% készpénz (pénzpiaci alap), 25% kötvény és 25%

arany portfolióra esett. A Conclude Zrt.

jelen elemzésében 40 éves idősorral számolva bizonyítja Browne elméletének

helyességét. (A kötvény portfoliót hosszú lejáratú államkötvénnyel

helyettesítettük Craig Rowland ajánlása szerint.)

Ezzel a portfolióval Browne célja az volt, hogy kezelje a

negatív és pozitív árfolyam-kilengéseket mind inflációban, mind recesszióban,

stagflációban és borús befektetői környezetben egyaránt. A részvény fellendülés

idején teljesít jól, a készpénz ború idején, a kötvény recesszióban és az arany

az inflációs környezetben.

Így bár látszólag kimaradtunk a 90-es évek részvénypiaci rali-jából, de a

1987-es részvénypiaci zuhanást és a „dotkom lufi” kidurranását is alig-alig

éreztük meg. A portfolióval átlagosan

9,7-os hozamot értünk el, ami két tizeddel marad el a S&P 500 tőzsdeindex

ugyanerre az időszakra szóló teljesítményétől, miközben mindössze 3 évet

zártunk mínuszban, a legnagyobb éves veszteségünk is csak 4,1%. Ezt se a tiszta

kötvény, se a tiszta részvényportfolió esetén nem mondhatnánk el magunkról, ott

bizony akár 3-4 évet zsinórban is veszteségesen zártunk volna és az évi

veszteségünk is elérhette akár a 37%-ot is.

A grafikonon is jól látszik, hogy a portfoliónk volatilitása

elenyésző még a kötvényekhez képest is, miközben az éves átlagos hozama alig

marad el a legtöbbet hozó részvények

hozamától, amely nagyon sok álmatlan éjszakát okozott a tulajdonosainak az

elmúlt évtizedekben.

Úgy tűnik, ez a

portfolió teljesíti a befektetők legnagyobb álmait és bizonyítja, hogy érdemes akár 25% fizikai aranyat tartani a hosszú

távra tervezett likvid megtakarításainkban.

Forrás: Conclude

Zrt, Harry Browne nyomán

|

|

2012. augusztus 22. szerda, 00:00 |

|

A kiszámoló blogban az amerikai kötvény és részvény piac

túlértékeltségéről írt elgondolkoztató elemzést aktualitása miatt

ajánljuk olvasásra. A blogban vázolt szcenáriók bekövetkezte esetén az

aranyra számíthatunk, mint biztos menedékre. "Az utolsó bejegyzésemben egy amerikai

újságcikkről írtam, ahol a szerző szerint most nem szabad belépni a

kötvény és a részvénypiacra, mert mindkettő erősen túlértékelt.

Akkor már nem volt erőm leírni, hogy miért, most pótolom, hogy mire is gondol(hatot)t.

Ahhoz, hogy ezt elmagyarázhassam,

elöljáróban meg kell ismerkedni a jegybanki alapkamat fogalmával. A

jegybankok kötvényeket bocsátanak ki rövid futamidőre, ezek kamata

szokott lenni a jegybanki alapkamat. Ennek mértéke jelenleg 7%

Magyarországon, de tőlünk nyugatra ezek az értékek most nagyon

alacsonyak: az euró alapkamata 0,75%, a dolláré 0,1-0,25% között

változik.

Mi ennek az oka? A jegybankok az

alapkamat változtatásával tudják befolyásolni az országuk általános

kamatkörnyezetét. Ha magas az alapkamat, az emberek inkább

megtakarítanak, főleg, ha az infláció is alacsony. A vállalkozások pedig

elhalasztják a beruházásaikat, mert az alapkamat miatt a hitelek is

drágák és nem biztos, hogy magas kamat mellett megéri beruházni.

Ha alacsony a kamatkörnyezet, az emberek

sem takarékoskodnak, mert szinte semmi kamatot nem kapnak a pénzükért a

bankban. (Jelenleg mind az USÁ-ban, mind Európában és Japánban magasabb

az infláció, mint az elérhető biztonságos hozamok. Azaz reálértelemben a

megtakarítók pénze évről-évre kevesebbet ér.)

Inkább elköltik a pénzüket, sőt, hitelre

vásárolnak mindent, mert a hitelek kamata is pár százalék csak.

Ugyanezt teszik a vállalkozások, alacsony kamat mellett érdemes bővíteni

a cégeket.

Tehát az alacsony kamatkörnyezet felpörgeti a gazdaságot a növekvő fogyasztás és beruházási kedv miatt.

Azonban két nagy veszélye van ennek a

technikának: |

|

Bővebben...

|

|

2009. november 21. szombat, 11:58 |

|

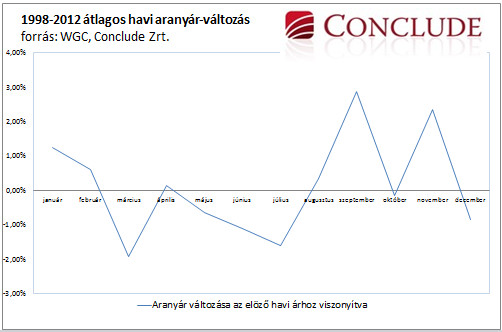

A nemesfém kereskedők

általában nyáron igyekeznek feltölteni készleteiket, mert azt tartják, hogy ilyenkor

olcsóbb az arany. Ennek az állításnak eredtünk a nyomába jelen elemzésünkkel az

elmúlt 12 év árfolyamait vizsgálva. A mítoszról kiderült, hogy valóság.

Az arany árfolyamára hatással van az általános kereslet

nagysága, amit legtöbbször a gazdasági helyzet befolyásol. Ezen túl azonban az

arany ára erős szezonalitást mutat az év során. Ennek leginkább kulturális okai

vannak. Mivel a bányák kapacitása az év során egyenletes, ezek a kiugró

keresletek jól kimutatható áremelkedést és áresést okoznak a fizikai arany

árában hónapról-hónapra.

Amennyiben szeretnénk ezt a szezonális hatást kihasználni,

tisztában kell lennünk azzal, mikor érdemes vásárolni a nemesfémből.

Amit tudni érdemes, hogy az arany 40-50%-a (évente változó

arányban) ékszerkészítésre kerül felhasználásra. A fizikai arany keresletének

52%-a Kínában és Indiában keletkezik és további 14%-a pedig Vietnamban és

Thaiföldön.

Ezek után nem meglepő, hogy az ázsiai ünnepekhez kötődő

aranyigény érzékelhetően mozgatja az arany pillanatnyi árát.

A legjelentősebb ünnep a kínai újév, amely az újhold miatt a

mi naptárunkban január-februárban szokott kezdődni. A másik komoly alkalom, ami

markánsan kimutatható az arany árában, az indiai esküvői szezon, amely

szeptemberben kezdődik, a monszun után. Ide tartozik még a nyugati karácsony

is, még ha akkora keresletet nem is támaszt világszinten, mint az ázsiai

ünnepek.

Az arany árán a monszun előtt időszak (ami április

közepén-végén kezdődik) szokott negatív módon meglátszódni, ilyenkor az indiai

földművesek az aranytartalékaikból szoktak pénzt felszabadítani. A másik

szezon, amikor év közben az arany ára esni szokott, a nyári időszak. Ennek oka,

hogy se a nyugati világban, sem Ázsiában semmilyen alkalom nincs, ami az

aranykeresletet élénkítené, míg a bányákból érkező mennyiség érdemben ilyenkor

sem csökken.

Az alábbi ábrán 12 év átlagos árfolyam-változását láthatjuk

havi bontásban, az előző hónaphoz viszonyított árváltozást százalékban. Az éves

áremelkedés mértékét, ami az arany általános és nem szezonális keresletéhez

tartozik, kiszűrtük, így a grafikon csak a szezonális hatást mutatja 12 év

átlagában. Az grafikonhoz a World Gold Council adatait használtuk fel.

Az októberi áresés egy egyszeri tétel okozza, nevezetesen a

2008-as Lehmann csőd miatti 21,38%-os árzuhanás. Amennyiben azt az értéket egy

10 éves októberi átlagértékkel behelyettesítenénk, egy szerény, 0,17%-os

árcsökkenést kapnánk csak.

Az ábrán láthatjuk,

mennyire befolyásolja a kereslet változása az arany árát. Amennyiben aranyat

szeretnénk venni, a 12 éves adatok alapján most nyáron érdemes ezt megtennünk,

amíg a szeptemberi erősödés nem kezdődik el.

Forrás: Conclude Zrt.

|

|

2010. március 25. csütörtök, 19:58 |

|

Sok találgatás jelenik meg mostanában, hogy Kína megveszi-e az IMF által eladni kívánt 191 tonna aranyat. Ugyanakkor a kínai belső aranypiacról alig jutunk információhoz, pedig az ott zajló események hosszabb távon befolyásolhatják az aranykeresletet és kínálatot. Pontos adatokhoz jutni igen nehéz, viszont a trendek felvázolhatóak. Sok találgatás jelenik meg mostanában, hogy Kína megveszi-e az IMF által eladni kívánt 191 tonna aranyat. Ugyanakkor a kínai belső aranypiacról alig jutunk információhoz, pedig az ott zajló események hosszabb távon befolyásolhatják az aranykeresletet és kínálatot. Pontos adatokhoz jutni igen nehéz, viszont a trendek felvázolhatóak.

A közzétett adatok szerint Kína 2400 milliárd dolláros devizatartalékából 1054 tonna az arany, ez 1100-as dollár/uncia ár mellett mintegy 38 milliárd dollár, azaz a devizatartaléknak mindössze 1,6%-a van aranyban. Az USA aranytartaléka 8133 tonna. Nem tudhatjuk mi jár a kínai vezetők fejében, de nagy valószínűséggel hosszabb távon ebben is szeretnék túlszárnyalni az USA-t. Ha feltételezzük, hogy 10.000 tonna az elérni kívánt cél 10 év alatt, akkor a majdani devizatartalékhoz képest (ez legyen mondjuk 3000 milliárd dollár) a jelenlegi árfolyamszinteket befixálva elérhető a 10%-os arany arány a devizatartalékon belül. A 10%-os arány lélektaninak is nevezhető, mert a fejlett országokban jellemzően e körüli szint alakult ki (az USA ebben is kivétel, mert ott 70% körüli a devizatartalékon belül az arany, de hát könnyű nekik, mert tudnak dollárt nyomtatni). A hiányzó 9000 tonna elképzelhetetlenül hatalmas mennyiség, a világ 4 éves teljes aranytermelésével közel azonos. Ha ezt a szabad piacon akarnák megvenni, akkor ezzel teljesen felborítanák az aranypiacot a mai ár duplájára, triplájára hajtva az árakat, azaz a kívánt felhalmozási szint nem lenne elérhető. Ezért Kína a szabadpiacon csak „csipeget“, azaz ha 1000-1100 dollár körüli árak vannak akkor vásárol. Ezek nem adatok, hanem csak piaci pletykák, és persze várhatunk az utólagos bejelentésekre. Annyira passzív lenne Kína az aranypiacon, mint ahogy a külvilág felé mutatni igyekszik? Korántsem.

A jüan világ devizává válásához szükséges aranytartalékszint eléréséhez több út is kínálkozik:

Tulajdonrész szerzés bányatársaságokban és koncessziós jogok vétele. Ausztrália, Afrika és valószínűleg a legkézenfekvőbb az alig feltárt, de lelőhelyekben nagyon gazdag Mongólia és Kazakisztán mint célpont.

|

|

Bővebben...

|

|

2010. január 30. szombat, 13:48 |

|

ELEMZÉS: Befektetési eszköz ajánló hosszú USA kamatokra

Összefoglalás A közeljövőben az arany árfolyamának alakulására is nagy hatással lesznek a kamatvárakozások. Ezentúl a jelenlegi helyzetben, amikor a defláció és a később

várható infláció erői csapnak össze, felmerül a kérdés, hogy mely

instrumentumot válasszuk kamat elképzeléseink megjátszására?

Kulcsszavak:

infláció, US Treasury Note, amerikai államkötvények, ETF alapok, tőkeáttételes befektetési alapok, CFD kontraktus, alaptermék volatilitása és befektetési alap hozama, módosított hátralévő átlagos futamidő, duráció, duration, állampapírok árfolyama, kötvények hozama,

A

lehetséges befektetési eszközök tengeréből most egyet emelünk ki: a

ProShares UltraShort 20+ Year Treasury ETF alapot (ticker kódja TBT,

bevezetve: NYSE:arca),-továbbiakban TBT, mely megfelelőnek látszik

arra, hogy: - az USA hosszú lejáratú dollárban denominált állampapírjaival -elismert értékpapírpiacra bevezetett papírokkal

- akár kisebb összeggel is költséghatékonyan -szűk spreaddel

-tőkeáttétellel -short és long pozíciókat gyorsan váltogatva -real time, on-line megvalósítva -stop-loss, profit take megbízásokat használva

tudjunk kereskedni

Ez az ETF jelenleg a legnagyobb tőkeáttételes short kötvény alap, amelybe 2009-ben több mint 2 Mrd dollár tőke áramlott. |

|

Bővebben...

|

|

2009. november 21. szombat, 11:58 |

|

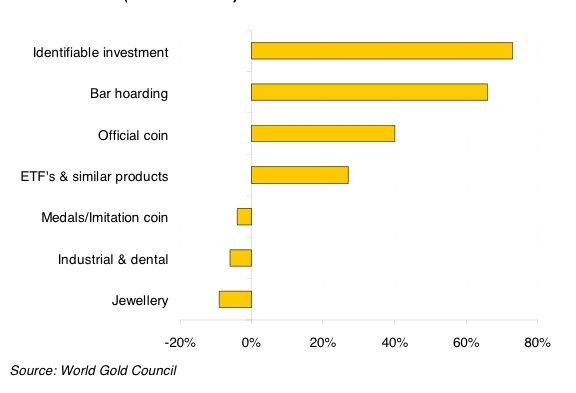

ELEMZÉS: A világ aranykereslete 2008-2009-ben

Összefoglalás

2008-ban

jelentős változás következett be a világ aranykeresletében. Ebben az

összefoglalóban erre szeretnénk rávilágítani az Erste Research Group

tanulmánya alapján. A tanulmány részletből kiemelnénk néhány gondolatot:

• Az ékszerpiaci kereslet hanyatlása mellett is tudott növekedni a teljes globális aranykereslet a 2008. évben.

• A de-hedging folyamat által támasztott pótlólagos aranykereslet 2009-2010-re várhatóan meg fog szűnni.

•

Az ismert jegybanki aranyvásárlási tranzakciók ellenére még mindig

relatíve alacsony a globális jegybanki aranytartalék aránya a deviza

tartalékokhoz képest.

Kulcsszavak:

arany,

aranyárfolyam, aranykereslet, jegybanki devizatartalék, jegybanki

aranytartalék, de hedging, aranybányák fedezeti könyve, ékszerpiaci

aranykereslet, pénz és tőkepiaci válság, globális gazdasági válság, ETF

által támasztott aranykereslet

A 2008. év folyamán a globális aranykereslet 7%-kal emelkedett.

Elsősorban a tőkepiaci turbulenciák miatt ez a mutató igen vegyes képet mutat.

A globális aranypiaci kereslet %-os változása 2007-ről 2008-ra

|

|

Bővebben...

|

|

2009. november 20. péntek, 22:06 |

|

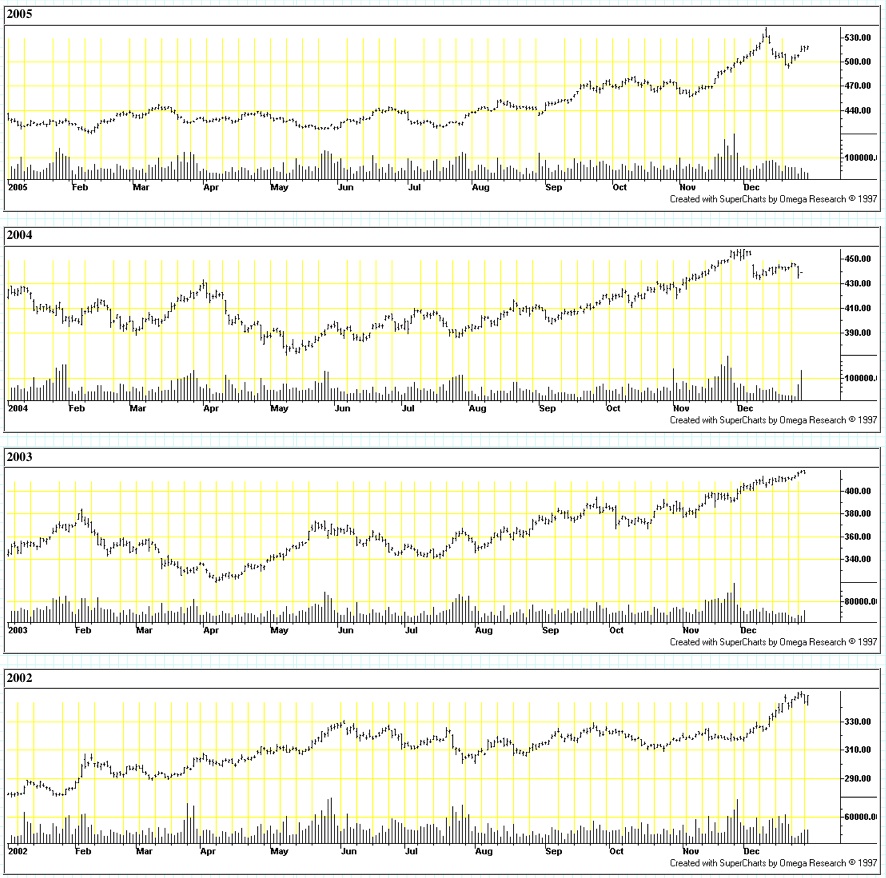

tipp: frissebb tartalomért kérjük keressen rá a conclude.hu keresőjében az "arany szezonalitás" kulcsszóra. Kiváló összehasonlító chartokat tudunk gyártani a tfc-charts segítségével.

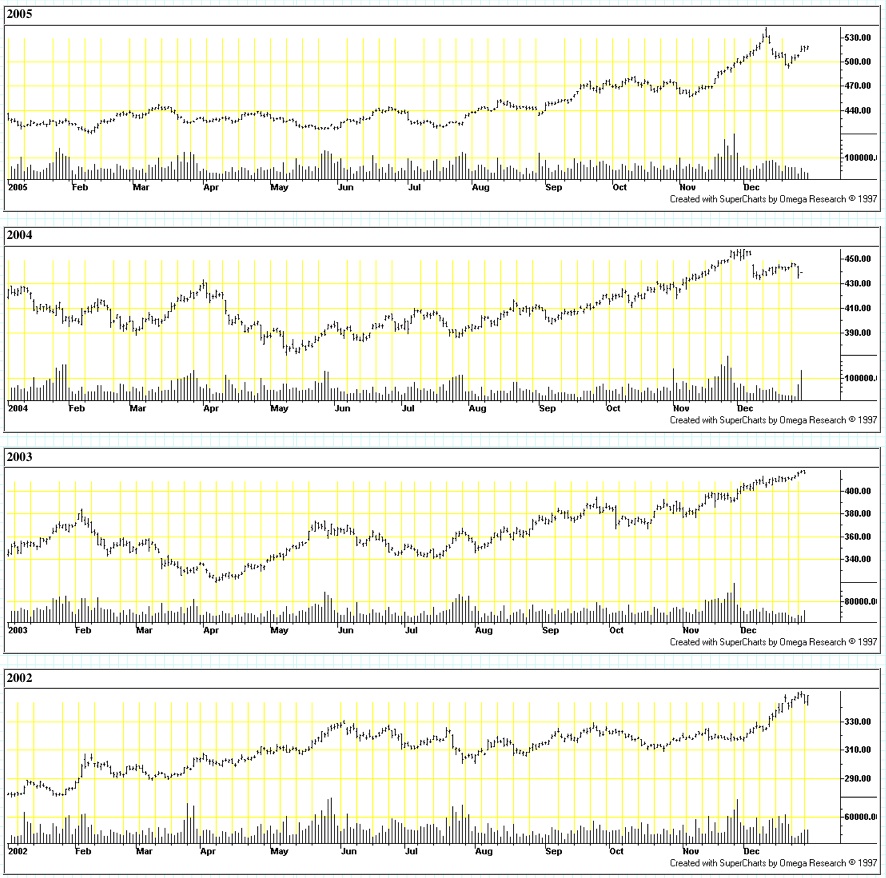

A Comex Gold futures piacát láthatjuk. A bar chart a napi árfolyamokat

mutatja, míg az alsó oszlopok a napi forgalomról tájékoztatnak. Az

aranyárban (egykor) oly jellemző szezonalitást a 2002-2005-ös chartok

gyönyörűen kirajzolják. Az ékszerpiac által generált év végi emelkedés

jól látható:

|

|

Bővebben...

|

|

2009. november 16. hétfő, 23:24 |

|

ELEMZÉS: „Peak Gold“ avagy a Dél-Afrikai aranybányák esete

Összefoglalás:

Ebben a kis cikkben az Erste Research Group tanulmánya nyomán a Dél-Afrikai aranybányászat helyzetét mutatjuk be, amely tipikus példája a „peak gold“ jelenségnek. A bányászati kapacitás egy haranggörbe szerint alakult az elmúlt 110 évben. Jelenleg Dél-Afrikában a haranggörbe leszálló ágában vannak, a korábbi kitermelési csúcsok többé már nem elérhetőek.

Kulcsszavak:

arany, aranybánya, aranyárfolyam, aranykínálat, globális éves aranykitermelés, aranybányák kitermelési határköltsége, kőzetek aranytartalma, aranybányák feltárási költsége, peak gold, igazolt aranykészletek, aranybányák életciklusa, kimerülő aranybányák, Dél-Afrikai aranybányászat Dél-Afrika aranykitermelése a legjobb példa arra, hogy a világ aranytermelése már elérte a maximumot. 35 évvel ezelőtt a világ aranytermelésének 90%-át Dél-Afrika adta. Ma ez az arány 13%-ra süllyedt, sőt az ország 2008-ban az utóbbi évtizedek legnagyobb termeléscsökkenését szenvedte el. Ez a helyzet elsősorban abból adódott, hogy a meglévő készleteket már igen nehéz és veszélyes a mostani technológiával kinyerni. Ezt fokozta az, hogy az állam bányákat zárt be, mivel ugrásszerűen megnőtt a halálos balesetek száma. Az ESKOM energia vállalat sem tudta mindig biztosítani a bányászathoz szükséges energia mennyiséget. Mindezek után Dél-Afrika a listán a 3. helyre szorult Kína és USA után. Ausztráliában sem rózsásabb a helyzet, ott a kitermelés az 1989-es szintre esett vissza. Nyogodtan kijelenthetjük, hogy az USÁ-ban, és Ausztráliában az arany kitermelés elérte a csúcsát. |

|

Bővebben...

|

|

2009. november 11. szerda, 09:51 |

|

Portfolio.hu, 2009.11.11

Hiába döntöget egyre magasabb csúcsokat az arany árfolyama, továbbra is van még tere az emelkedésnek Juhász Gergely, a Conclude Befektetési Kft. ügyvezetője szerint. A szakértő az 1,500-1,600 dolláros unciánkénti szint elérését sem tartja kizártnak, bár ahhoz a nagy figyelemmel követett 1,300-as értéket is át kellene még lépni. Az arany árának emelkedésében az elmúlt hetekben, hónapokban a dollár árfolyamának gyengülése jelentős szerepet játszott, ami Juhász Gergely szerint a közeljövőben is hajtóerőként szolgálhat majd. Persze az árfolyam emelkedése nem lesz törésektől mentes, hiszen időnként a dollár piacán aktív carry traderek is realizálhatják majd az elért profitot. A piaci szereplők technikailag az 1,300 dolláros értéket tartják nagyon erős ellenállás szintnek, ahol Juhász Gergely szerint is már el lehet azon gondolkodni, hogy egy lefele korrekciót várva fedezeti pozíciót nyisson valaki. http://www.portfolio.hu/cikkek.tdp?k=3&i=123901

PDF változat letöltése

|

|

2009. október 23. péntek, 09:07 |

|

ELEMZÉS: ARANYPIACI ELŐÍTÉLETEK

tipp: frissebb tartalomért keressen rá a conclude.hu keresőjében az aranypiac kulcsszóra

Összefoglalás

Az arany piacával kapcsolatban a legtöbb befektetőben élnek bizonyos előítéletek. Ezen mítoszok és előítéletek eddigi legteljesebb magyar nyelvű összefoglalását adjuk most közre, melynek forrásául az Erste Research Group tanulmányát használtuk fel. A tanulmány részletből kiemelnénk néhány gondolatot:

• Az arany a jelenlegi 1000 dollár/uncia szinten sem tekinthető túlárazottnak.

• Az arany nemcsak a dollár alapú pénzpiaci eszközök alternatívája, hanem más devizában jegyzett befektetési eszközökkel szemben is jó eredményeket tud felmutatni.

• Bár az aranybefektetés nem fizet kamatot, az aranynak mint befektetési eszköznek az értéknövekedése kompenzálja ezt a tulajdonságát.

• Az arany kevésbé volatilis befektetési eszköz, mint a részvénybefektetések ill. árupiaci befektetések zöme.

• Az arany a gazdaságtörténet deflációs időszakaiban értékálló befektetésnek bizonyult.

• A modern társadalomban is van kereslet az aranyra mint befektetési eszközre, ékszeralapanyagra és az ipari felhasználás céljára.

Kulcsszavak:

arany, aranyár, arany árfolyam, aranykínálat, ipari arany, infláció, fogyasztói kosár, defláció, befektetési arany, arany befektetés,

|

|

Bővebben...

|

|

2009. október 19. hétfő, 09:58 |

|

ELEMZÉS: ARANYKÍNÁLAT Frissítés (2015.09.12). Az Erste Bank korábbi elemzője az Incrementum AG-nél folytatta karrierjét és 2014-től az Incrementum jelenteti meg az in Gold we Trust kiadványt. A Conclude honlapján számos cikk foglalkozik az aranykínálat alakulásával. Tipp üsse be a conclude.hu keresőjébe az "aranykínálat" kulcsszót. Összefoglalás

Az arany piacának vizsgálatakor rendszerint a keresleti oldalt vizsgálják. Az alábbiakban a kínálati oldal, azon belül is elsősorban az aranybányászat ill. a kitermelés problémái kerülnek terítékre.

Az összefoglalás forrásául az Erste Research Group tanulmányát használtuk fel. A tanulmány részletből kiemelnénk néhány gondolatot:

• Pillanatnyilag az évi kitermelés 80 millió unciára rúg, ugyanakkor az évi új lelőhely feltárás mindössze 15 millió uncia

• Folyamatosan csökken a bányák átlagos aranytartalma.

• Észak-Amerikában 760 Usd/uncia árfolyamszint fölött lehet nyereségesen üzemeltetni az aranybányákat. Ez a mutató globálisan 600 Usd/uncia körül mozog.

• A kitermelés egyre inkább a bizonytalan politikai helyzetű fejlődő országokba helyeződik át, így csökken a kínálati biztonság.

• Az ipari arany újrahasznosítás/tört arany visszaolvasztás a gazdasági válság hatására jelentősen megnőtt. A válság enyhülésével ez a fajta kínálat csökkenni fog.

Kulcsszavak:

arany, aranybánya, aranyárfolyam, aranykínálat, ipari arany újrahasznosítás, tört arany visszaolvasztás, globális éves aranykitermelés, aranybányák kitermelési határköltsége, kőzetek aranytartalma, aranybányák feltárási költsége |

|

Bővebben...

|

|

2009. május 05. kedd, 10:53 |

|

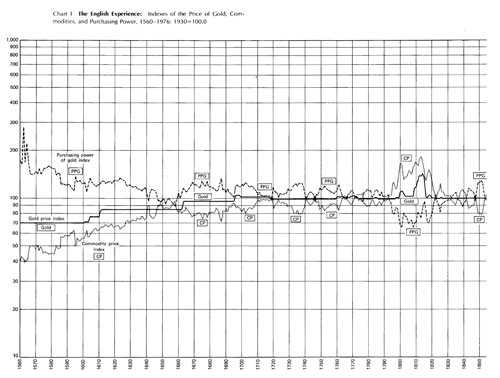

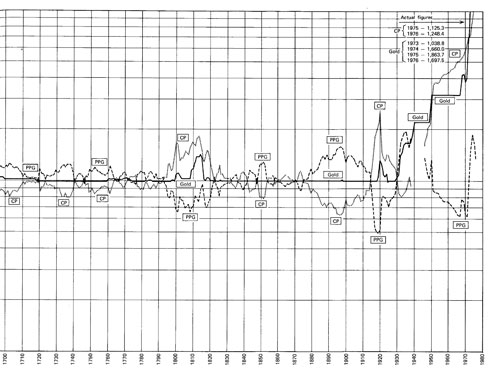

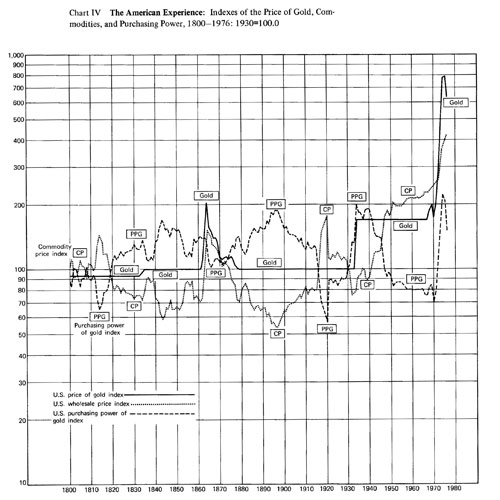

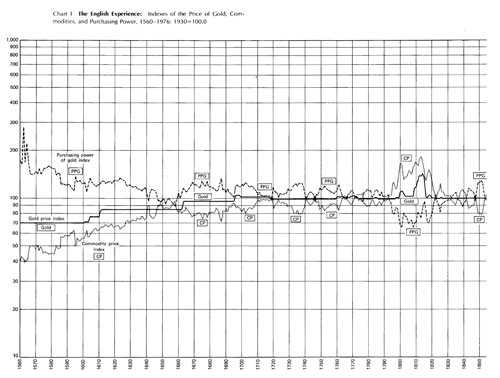

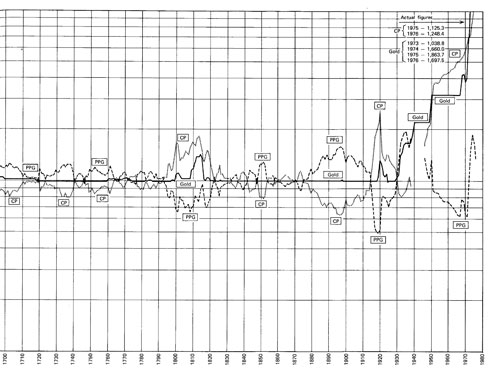

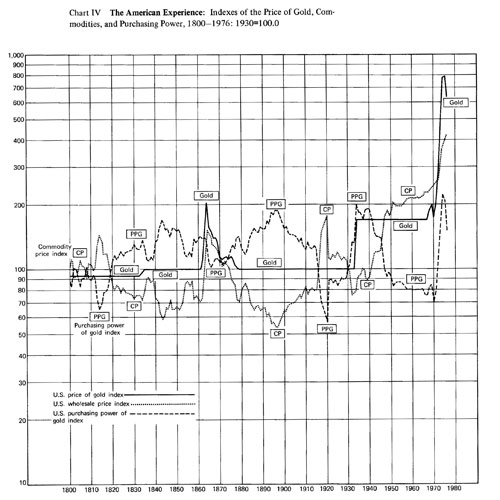

Sokan teszik fel maguknak a kérdést: megvéd e az arany befektetés az inflációtól? Ezzel kapcsolatban először Roy W Jastram: The Golden Constant című könyvét érdemes idézni.

Jastram megvizsgálja az arany vásárlóerejét az angol és amerikai historikus adatok alapján az 1560 és az 1976 közötti időszakban. 1560-tól kezdve grafikonra viszi az arany árfolyamát (Gold: gold price index), elkészíti az árupiacok nagykereskedelmi árfolyamgörbéjét (CP: commodity price), és ezen két árfolyam sorozat alapján meghatározza az arany vásárlóerejét (PPG: purchasing power of gold) a fenti időszakban, majd elemzi az arany vásárlóerejének a változásait a deflációs és az inflációs periódusokban. Megvizsgálja mennyire volt képes lépést tartani az arany árfolyam az inflációs időszakokban az árak növekedésével, és mennyire szolgált értékőrzőként az árcsökkenések idején a deflációs periódusokban.

Jastram megállapításai igen érdekesek és nem hagyhatók figyelmen kívül: - Az arany nem feltétlenül véd meg a jelentős inflációs áremelkedéssel szemben.

- A deflációs időszakokban az arany igen jó értékőrzőnek bizonyult.

- Az arany nem kínál hatékony fedezést (hedge) az árupiaci árak év/év alapon történő emelkedése ellen.

- Mégis hosszú időszakokra (minimum több évtized) vonatkoztatva az arany hatékonyan védi a bele fektetett vagyon értékét.

Jastram szerint nem az arany árfolyama emelkedik az árupiaci árfolyamok után, hanem az árupiaci árak térnek vissza időről-időre az arany árfolyam indexhez. Ezenkívül megállapítja, hogy a történelmi viharokban az arany valós pénzügyi menedéknek bizonyult.

|

|

2009. április 29. szerda, 14:10 |

|

A tört arany beolvasztása 2008-ban a magas aranyárak és a válság hatására igen jelentősen nőtt (kb. 27%-kal), az arany kitermelése lényegében szinten maradt. A hitelválság hatására visszaesett az arany ékszerek iránti kereslet mintegy 10%-kal. Az ipari arany iránti kereslet is hasonlóképpen csökkent. Mindezek ellenére az arany árfolyama jelentősen nőtt az év folyamán, mert a fenti kereslet és felhasználás csökkenést felülmúlta az arany felhalmozás iránti igény (mintegy 200 tonnával). Leginkább a befektetési arany felhalmozása növekedett, amelyben élen járt az ETF alapok „mögé“ felhalmozott arany készlet. A 2009-es év folyamán valószínűleg meghaladja az ETF arany készlet az 1000 tonnát. Ez egyenlőre (2009 április) egyirányú utcának tűnik, de mi lesz ha megfordul a trend? |

|

2009. április 29. szerda, 14:07 |

Az arany árfolyamát gyakran a részvényekhez viszonyítják, noha lényegükben eltérő befektetési eszközökről van szó. Mégis érdemes összehasonlítani a Dow Jones ipari index és az arany árfolyamát. Ha elosztjuk a kettőt egymással akkor egy érdekes arányszámot kapunk, mely 2000. Január 14.-én tetőzött 41,3-as értékkel, míg az 1980-as politikai és gazdasági válság idején 1:1-es arányt vett fel. 2009. április végén az arány 8025/903=8,88. A Dow/Gold arány jó spekulációs eszköz lehet annak, aki a válság mélyülésére/csökkenésére szavaz. Az arany árfolyamát gyakran a részvényekhez viszonyítják, noha lényegükben eltérő befektetési eszközökről van szó. Mégis érdemes összehasonlítani a Dow Jones ipari index és az arany árfolyamát. Ha elosztjuk a kettőt egymással akkor egy érdekes arányszámot kapunk, mely 2000. Január 14.-én tetőzött 41,3-as értékkel, míg az 1980-as politikai és gazdasági válság idején 1:1-es arányt vett fel. 2009. április végén az arány 8025/903=8,88. A Dow/Gold arány jó spekulációs eszköz lehet annak, aki a válság mélyülésére/csökkenésére szavaz. |

|

|

Aranypiaci elemzések

Aranypiaci elemzések

Sok találgatás jelenik meg mostanában, hogy Kína megveszi-e az IMF által eladni kívánt 191 tonna aranyat. Ugyanakkor a kínai belső aranypiacról alig jutunk információhoz, pedig az ott zajló események hosszabb távon befolyásolhatják az aranykeresletet és kínálatot. Pontos adatokhoz jutni igen nehéz, viszont a trendek felvázolhatóak.

Sok találgatás jelenik meg mostanában, hogy Kína megveszi-e az IMF által eladni kívánt 191 tonna aranyat. Ugyanakkor a kínai belső aranypiacról alig jutunk információhoz, pedig az ott zajló események hosszabb távon befolyásolhatják az aranykeresletet és kínálatot. Pontos adatokhoz jutni igen nehéz, viszont a trendek felvázolhatóak.

Az arany árfolyamát gyakran a részvényekhez viszonyítják, noha lényegükben eltérő befektetési eszközökről van szó. Mégis érdemes összehasonlítani a Dow Jones ipari index és az arany árfolyamát. Ha elosztjuk a kettőt egymással akkor egy érdekes arányszámot kapunk, mely 2000. Január 14.-én tetőzött 41,3-as értékkel, míg az 1980-as politikai és gazdasági válság idején 1:1-es arányt vett fel. 2009. április végén az arány 8025/903=8,88. A Dow/Gold arány jó spekulációs eszköz lehet annak, aki a válság mélyülésére/csökkenésére szavaz.

Az arany árfolyamát gyakran a részvényekhez viszonyítják, noha lényegükben eltérő befektetési eszközökről van szó. Mégis érdemes összehasonlítani a Dow Jones ipari index és az arany árfolyamát. Ha elosztjuk a kettőt egymással akkor egy érdekes arányszámot kapunk, mely 2000. Január 14.-én tetőzött 41,3-as értékkel, míg az 1980-as politikai és gazdasági válság idején 1:1-es arányt vett fel. 2009. április végén az arány 8025/903=8,88. A Dow/Gold arány jó spekulációs eszköz lehet annak, aki a válság mélyülésére/csökkenésére szavaz.